Nền kinh tế Việt Nam sau một giai đoạn phục hồi tương đối rõ rệt đang chịu áp lực tăng trưởng chững lại trong quý IV trước các biến động của nền kinh tế khu vực và thế giới. Tuy vậy, theo chúng tôi, áp lực tăng trưởng chậm lại này là chưa rõ nét khi chủ yếu đến từ các yếu tố bên ngoài. Nền kinh tế Việt Nam vẫn được các tổ chức kinh tế tài chính lớn trên thế giới đánh giá là một trong những điểm sáng hiếm hoi của khu vực, nằm ngoài vòng xoáy tăng trưởng chậm lại của các thị trường mới nổi. Cùng với việc Hiệp định thương mại tự do TPP mà Việt Nam là một trong mười hai quốc gia tham gia đạt được thỏa thuận sau nhiều năm đàm phán, đang giúp Việt Nam nổi lên như một địa điểm đầu tư hấp dẫn, thu hút sự quan tâm của nhiều đối tác đầu tư nước ngoài. Trong khi dó, các vấn đề lãi suất, tỷ giá nhiều khả năng sẽ là những rủi ro Việt Nam có thể phải đối mặt trong giai đoạn sắp tới.

Áp lực tăng trưởng chậm lại trong Quý IV

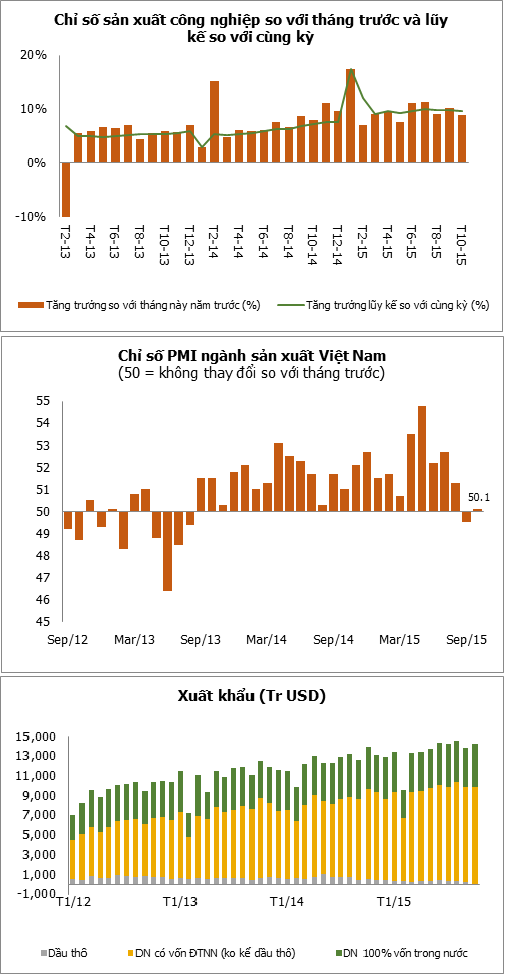

Sau một giai đoạn phục hồi tương đối rõ rệt với sự cải thiện liên tục của nhiều chỉ tiêu kinh tế vĩ mô, đến nay, nền kinh tế Việt Nam đang có những dấu hiệu tăng trưởng chững lại thể hiện qua tốc độ tăng trưởng chậm lại của các chỉ số sản xuất công nghiệp, PMI lĩnh vực sản xuất và xuất khẩu.

Thứ nhất, về chỉ số sản xuất toàn ngành công nghiệp (IIP). Theo ước tính của GSO, IIP tính chung 10 tháng đầu năm ước tăng 9.7% so với cùng kỳ năm trước, mặc dù cải thiện nhiều so với mức tăng 7.0% của năm 2014, nhưng vẫn thấp hơn mức tăng 9.8% của 9 tháng, cho thấy dấu hiệu tăng trưởng chậm lại của lĩnh vực sản xuất công nghiệp – một trong những động lực chính của tăng trưởng kinh tế năm nay.

Thứ hai, chỉ số PMI lĩnh vực sản xuất Việt Nam sau khi quay đầu giảm về dưới ngưỡng không thay đổi 50 điểm (49.5) lần đầu tiên sau 2 năm trong tháng 9, đã có sự phục hồi lên mức 50.1 trong tháng 10, nhờ sự gia tăng của yếu tố sản lượng. Tuy vậy, chỉ số này vẫn xấp xỉ ngưỡng không thay đổi 50 điểm cho thấy sự cải thiện là chưa rõ nét. Đặc biệt, chỉ tiêu số lượng đơn đặt hàng mới đã giảm tháng thứ 2 liên tiếp, trong đó xu hướng giảm trong nhiều tháng của đơn hàng xuất khẩu đang là một yếu tố đáng lo ngại.

Bên cạnh đó, theo ước tính của GSO, trong tháng 10/2015, kim ngạch xuất khẩu (KNXK) cả nước ước đạt 14.4 tỷ USD, tăng 4.2% sovới tháng trước và tăng 3.2% so với cùng kỳ năm 2014. Nếu tính chung 10 tháng đầu năm, xuất khẩu ước đạt 134.5 tỷ USD, chỉ tăng 8.5% so với cùng kỳ năm 2014, thấp hơn mức tăng 9.3% của 9 tháng và mức tăng 13.9% của cùng kỳ. Trong đó, tăng trưởng xuất khẩu vẫn chủ yếu đến từ khu vực FDI khi KNXK 10 tháng đầu năm của khu vực kinh tế trong nước chỉ chiếm 29.5% và giảm 1.9% so với cùng kỳ năm trước, trong khi khu vực có vốn đầu tư nước ngoài không tính dầu thô chiếm 68.3% KNXK và tăng 19.6% so với cùng kỳ.

Xuất khẩu tăng trưởng chậm lại chủ yếu do việc đồng tiền của các nước xuất khẩu khác giảm làm giảm sức cạnh tranh của hàng hóa xuất khẩu Việt Nam so với các nước này. Trong khi đó, nhu cầu thế giới giảm do tác động của tình hình Trung Quốc dự kiến sẽ còn tác động tiêu cực đến xuất khẩu thời gian tới, từ đó tiếp tục tác động đến lĩnh vực sản xuất công nghiệp – một trong những động lực chính của tăng trưởng kinh tế năm nay. Điều này dẫn đến áp lực tăng trưởng chậm lại của nền kinh tế Việt Nam trong Quý IV.

Nguyên nhân chủ yếu đến từ các yếu tố bên ngoài

Mặc dù các số liệu cho thấy sự tăng trưởng chậm lại, nhưng nguyên nhân của sự tăng trưởng chậm lại này lại chủ yếu đến từ các yếu tố bên ngoài.

Thứ nhất, chỉ số PMI giảm chủ yếu là do số lượng đơn hàng xuất khẩu giảm. Số lượng đơn đặt hàng mới giảm tháng thứ hai liên tiếp, tuy nhiên, tốc độ sụt giảm là khá nhẹ. Trong khi đó, số lượng đơn đặt hàng xuất khẩu mới giảm tháng thứ năm liên tiếp, và với tốc độ nhanh thứ nhì trong lịch sử khảo sát.

Thứ hai, tăng trưởng xuất khẩu giảm chủ yếu đến từ sự suy giảm xuất khẩu qua các nước thuộc khu vực Châu Á. Trong đó KNXK ở các nước ASEAN đạt 15.4 tỷ USD, giảm 3%, Nhật Bản đạt 11.7 tỷ USD, giảm 5.2% so với cùng kì. Trong khi đó xuất khẩu sang các nước châu Âu và châu Mỹ vẫn tích cực lần lượt đạt 27.8 tỷ USD và 25.3 tỷ USD tăng 18% và 11.9% so với cùng kỳ 2014. Đồng thời, theo khảo sát của Nielsen, niềm tin tiêu dùng trong quý Q3/2015 của các nền kinh tế Âu- Mỹ vẫn tăng so với quý trước. Như vậy, có cơ sở để kỳ vọng nhu cầu tiêu dùng tại các nền kinh tế phát triển có thể bù đắp được sự suy giảm của các nền kinh tế đang phát triển, từ đó đà giảm của các đơn hàng xuất khẩu của Việt Nam chững lại, giữ ổn định cho hoạt động sản xuất tại Việt Nam.

Kinh tế Việt Nam vẫn là điểm sáng trong khu vực, nổi lên là một địa điểm đầu tư hấp dẫn đối với các nhà đầu tư nước ngoài

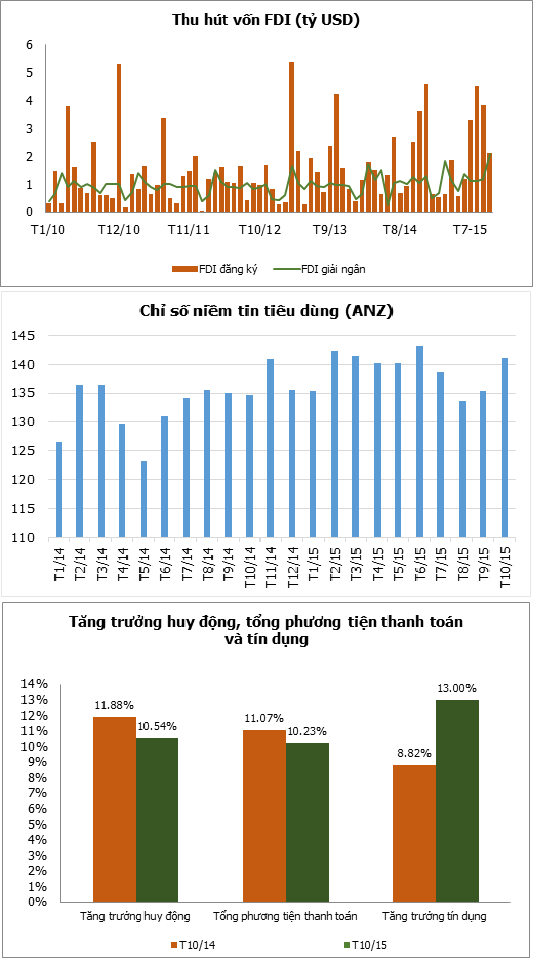

Mặc dù có một số dấu hiệu suy giảm tốc độ tăng trưởng nhưng nền kinh tế Việt Nam vẫn được các tổ chức kinh tế tài chính lớn trên thế giới đánh giá là một trong những điểm sáng hiếm hoi của khu vực, nằm ngoài vòng xoáy tăng trưởng chậm lại của các thị trường mới nổi. Theo theo báo cáo tháng 10 của ANZ, chỉ số niềm tin người tiêu dùng Việt Nam tăng mạnh 5.8 điểm so với tháng trước, đạt mức 141.1 điểm, và tăng 6.4 điểm so với cùng kỳ năm 2014. Có thể thấy sự lạc quan về triển vọng nền kinh tế của người tiêu dùng đã trở lại sau một vài tháng suy giảm.

Bên cạnh đó, việc Hiệp định thương mại tự do TPP mà Việt Nam là một trong mười hai quốc gia tham gia vừa đạt được thỏa thuận sau nhiều năm đàm phán, giúp Việt Nam nổi lên như một địa điểm đầu tư hấp dẫn trong mắt nhiều nhà đầu tư nước ngoài, thu hút làn sóng đầu tư nước ngoài, chuyển dịch từ các từ các nước trong khu vực vào Việt Nam nhằm tận dụng những chính sách ưu đãi từ TPP.

Theo số liệu của GSO, tính đến 20/10/2015, cả nước có 1,657 dự án mới được cấpphép mới với số vốn đăng ký đạt 12.42 tỷ USD, tăng 24.8% so với cùng kỳ 2014. Tính chung cả đăng ký cấp mới và tăng thêm, FDI 10 tháng đầu năm đạt 19.29 tỷ USD, tăng 40.8% so với cùng kỳ. Đáng chú ý, FDI giải ngân tháng 10 đạt 2.1 tỷ USD tăng 75% so với tháng trước, nâng lượng FDI giải ngân lũy kế 10 tháng đầu năm lên 11.8 tỷ USD, tăng 16.3% so với cùng kỳ 2014.

Mặc dù thực tế là TPP, được coi là hiệp định thương mại tự do của thế kỷ 21, sẽ có thể đem đến rất nhiều thách thức, nhất là đối với Việt Nam, nước có nền kinh tế kém phát triển nhất trong số 12 quốc gia thành viên. Và TPP vẫn còn phải chờ thông qua bởi Quốc Hội các nước thành viên, vì vậy sẽ chưa có hiệu lực ngay lập tức (dự kiến sớm nhất vào cuối năm 2016). Tuy nhiên, việc Việt Nam có mặt trong 12 nước thành viên đã chứng tỏ vị thế của đất nước đang thay đổi nhanh và mạnh theo chiều hướng tốt. Tất nhiên, con đường đến tương lai sẽ còn rất nhiều chông gai, nhưng chúng tôi tin rằng Việt Nam đang chuyển biến để tốt lên, và TPP sẽ tiếp sức cho quá trình chuyển biến này nhanh và mạnh hơn

Nguy cơ tăng lãi suất trong năm 2016

Hiện nay, mặt bằng lãi suất vẫn đang diễn biến khá ổn định và được dự đoán không có nhiều biến động cho đến cuối năm 2015, tuy nhiên có một số dấu hiệu cho thấy nguy cơ tăng mặt bằng lãi suất có thể xảy ra trong năm 2016.

Một là, tốc độ tăng trưởng tín dụng đang tăng nhanh hơn tốc độ tăng vốn huy động. Theo thông tin từ Ngân hàng Nhà nước, tính đến thời điểm 26/10/2015, tín dụng nền kinh tế tăng 12.51% so với đầu năm, là mức tăng trưởng cao nhất kể từ năm 2011 trong khi huy động vốn của các tổ chức tín dụng chỉ tăng 10.54% và tổng phương tiện thanh toán tăng 10.23% so với đầu năm.

Mặc dù, báo quản trị ngân hàng gần đây cho biết, SBV vừa bơm ròng hơn 50 ngàn tỷ vào thị trường tiền tệ nhằm tăng cường thanh khoản hệ thống. Điều này giúp mặt bằng lãi suất liên ngân hàng tiếp tục giảm trong tháng 10. Tỷ lệ cho vay/huy động của hệ thống ngân hàng vẫn ở mức dưới 80% cho thấy thanh khoản đang tốt. Tuy nhiên, nếu chênh lệch giữa tăng trưởng cho vay và huy động vẫn tiếp tục gia tăng, áp lực lên thanh khoản hệ thống và mặt bằng lãi suất là không nhỏ.

Thứ hai, phát hành trái phiếu Chính phủ sau nhiều tháng ảm đạm đã sôi động trở lại trong tháng 10 với khối lượng huy động gấp 9.5 lần so với tháng trước, đạt xấp xỉ 25,000 tỷ đồng. Với lãi suất trái phiếu huy động cho kì hạn 5 năm và 10 năm đều lần lượt tăng lên mức 6.58% và 7.06% so với mức 6.43% và 7.04% của tháng 9, chỉ có lãi suất cho kỳ hạn 2 năm là giảm nhẹ về mức 5.35% so với mức 5.46% của tháng 9, cho thấy thị trường đang đánh giá lãi suất sẽ ổn định trọng ngắn hạn và kỳ vọng gia tăng trong dài hạn.

Thứ ba, câu chuyện FED liệu có tăng lãi suất trong những phiên họp sắp tới vẫn luôn là mối quan tâm của các nước trên thế giới nói chung và Việt Nam nói riêng. Sau 2 lần trì hoãn tăng lãi suất vào các phiên họp tháng 9 và tháng 10 vừa qua, nhiều khả năng FED sẽ tăng lãi suất trong trong cuộc họp tháng 12 tới. Các số liệu kinh tế tích cực của Mỹ mới được công bố trong thời gian gần đây đang ủng hộ cho quyết định này. Trong trường hợp đó, Việt Nam một mặt sẽ gặp khó khăn hơn trong việc huy động tiền đồng, do kém hấp dẫn một cách tương đối khi lãi suất USD tăng dẫn đến áp lực tăng lãi suất VND. Mặt khác do chính sách tỷ giá tiền đồng được neo sát với biến động của USD sẽ gây khó khăn cho xuất khẩu khi tiền đồng bị định giá cao so với các đồng tiền khác trong khu vực. Trong khi đó, nếu phá giá tiền đồng, sẽ có thể phá vỡ mục tiêu ổn định chính sách tiền tệ của Chính phủ trong bối cảnh Việt Nam đang nổ lực tạo ra một sân chơi ổn định nhằm thu hút các đối tác đầu tư nước ngoài.

Thứ tư, bội chi ngân sách nhà nước vẫn đang là áp lực đè nặng lên chính sách điều hành lãi suất. Theo ước tính của GSO, bội chi ngân sách nhà nước 10 tháng đầu năm là 140.97 tỷ đồng, xấp xỉ 62.4% so với dự toán và tăng 13.88% so với cùng kỳ 2014. Để bù đắp cho các khoản chi tiêu này, Chính Phủ có thể sẽ phải gia tăng nợ công bằng cách phát hành thêm trái phiếu chính phủ đồng thời tăng lãi suất trái phiếu để nhằm thu hút được lượng vốn cần thiết. Điều này lại càng làm gia tăng áp lực lên mặt bằng lãi suất trong nước.

Tuy nhiên, theo thông tin từ các phiên họp gần đây, Quốc hội đã quyết định thông qua phát hành 3 tỷ USD trái phiếu quốc tế trong năm 2016. Trong trường hợp phát hành thành công, áp lực tăng lãi suất trong năm 2016 sẽ có thể được giảm bớt.

Nguồn: VFS Research