by finandlife19/11/2018 16:08

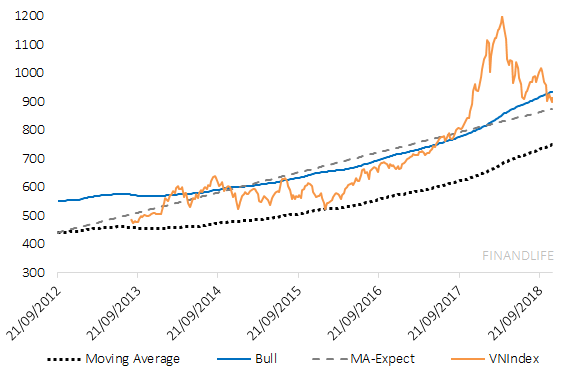

VNIndex chính thức tăng nóng từ tháng 10/2017, khi các hot money cả ngoại lẫn nội thay nhau push chỉ số. Thành quả đó ngay lập tức mất trắng khi hot money rút ròng tiền ra khỏi thị trường. VNIndex đã giảm 25% kể từ đỉnh tháng 4/2018.

Hiện chỉ số đã và đang về vùng tăng trưởng bền vững. Việc giảm nữa hay không thật khó để trả lời, chỉ biết, hiện tại, viêc tìm kiếm cổ phiếu để đầu tư giá trị đã dễ hơn trước rất nhiều. Nếu thị trường tiếp tục suy giảm, lượng cổ phiếu tốt với giá cả hợp lý sẽ ngày càng nhiều hơn. Chỉ trừ trường hợp thanh khoản hệ thống bị rút cạn thì mới có thể ngăn cản smart money xoay vòng tìm kiếm lợi nhuận.

FINANDLIFE

44482c7d-512f-45f1-98d5-f92e37ca28e9|0|.0|27604f05-86ad-47ef-9e05-950bb762570c

Tags:

Psychology

by finandlife18/11/2018 18:16

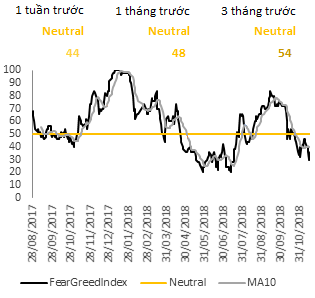

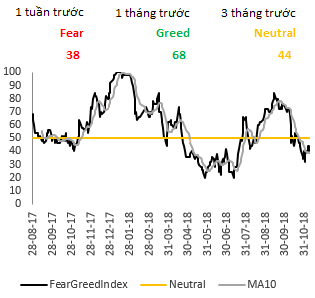

Sau khi lập đỉnh cao “tham lam quá độ” vào trung tuần tháng 9, chỉ số tham lam sợ hãi liên tục suy giảm, ngày 15/11 (tức sau 2 tháng kể từ lập đỉnh tham lam quá độ) chỉ còn 30, vùng sợ hãi.

Sự suy giảm chỉ số tham lam sợ hãi trong hơn 2 tháng qua được dẫn dắt cả yếu tố nền tảng cơ bản (fundamentals) yếu đi và yếu tố độ rộng tăng giảm giá cổ phiếu trên thị trường.

Tỷ suất sinh lãi cổ phiếu lần đầu tiên thấp hơn so với lợi suất trái phiếu chính phủ kể từ giữa năm 2016. Nhà đầu tư nước ngoài tuy có giảm bán ròng, nhưng tổng thời gian vài tuần vừa qua vẫn là bán ròng. Dòng tiền chủ đạo vẫn rút ra khỏi thị trường. Số lượng cổ phiếu giảm điểm áp đảo so với cổ phiếu tăng điểm. Và mức độ chấp nhận bán lỗ ngày càng gia tăng.

Tuy vậy, điểm tích cực là yếu tố cảm xúc thị trường đang bi quan thái quá so với các yếu tố nền tảng cơ bản. Thống kê lịch sử cho thấy, nếu yếu tố cảm xúc về vùng sợ hãi quá mức mà yếu tố đo lường nền tảng cơ bản đi ngang ở vùng neutral, thị trường sẽ sớm tăng trở lại (tính bằng tháng).

FINANDLIFE

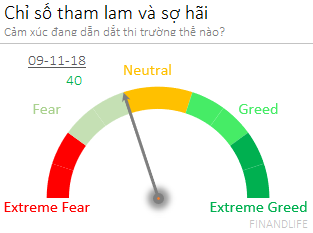

by finandlife09/11/2018 16:24

Sợ hãi vẫn đang là trạng thái chủ đạo trên thị trường chứng khoán trong tháng 11. Tuy mức độ có sự cải thiện so với 1 vài tuần trước, nhưng sự cải thiện này chưa đủ thay đổi trạng thái. Cả yếu tố nền tảng cơ bản và breadth đều suy giảm. Điểm sáng duy nhất còn lại chỉ là nhà đầu tư nước ngoài quay lại mua ròng ở cấp độ vừa phải, và độ hoãn loạn của nhà đầu tư nhỏ lẻ đang khá mạnh, trong khi đó, nhà đầu tư lớn hơn khá bình tĩnh.

FINANDLIFE

by finandlife08/11/2018 17:26 by finandlife30/10/2018 13:21