Trong một báo cáo phân tích mới về GAS, chúng tôi xin trích lược ở đây để mọi người tham khảo.

Chúng tôi cho rằng GAS là một trong những cổ phiếu đáng để đầu tư ở giai đoạn hiện nay vì:

- GAS là đơn vị đầu ngành trong phân phối khí

- Sản lượng tiêu thụ có xu hướng ngày càng tăng

- Giá mua khí tại 2 mỏ chính Cửu Long và Nam Côn Sơn chỉ tăng 2%/năm đến năm 2016 theo lộ trình ký kết với các mỏ.

- Trong khi đó, giá bán khí lại có xu hướng tăng ngày một nhanh.

- Chính những lợi thế về tăng trưởng sản lượng, tốc độ tăng trưởng giá bán nhanh hơn giá mua làm cho doanh thu và biên lợi nhuận của công ty không ngừng cải thiện, dẫn đến hiệu quả hoạt động của doanh nghiệp rất cao.

- Cuối cùng, các phương pháp định giá so sánh cho thấy GAS đang được giao dịch dưới giá trị hợp lý của cổ phiếu.

------------------------------------------------------------------------------------------

Vị thế dẫn đầu trong ngành công nghiệp khí

Với lợi thế là thành viên của Tập đoàn Dầu khí Việt Nam (PVN) hoạt động trong ngành công nghiệp khí, PV Gas có toàn quyền khai thác, phân phối khí và các sản phẩm khí khô do PVN sở hữu hoặc liên doanh. Cùng với hệ thống cơ sở hạ tầng công trình khí từ khâu thu gom, vận chuyển, chế biến đến phân phối khí… PV Gas trở thành doanh nghiệp khí hàng đầu Việt Nam, hoạt động đơn lẻ trong ngành.

Bên cạnh đó, PV Gas còn là nhà cung cấp LPG số một Việt Nam với khoảng 70% thị phần trong năm 2012. Ưu thế để PV Gas giữ vững và củng cố vị trí hàng đầu này chính là khả năng tự sản xuất sản phẩm, hệ thống kho chứa, cầu cảng xuất nhập LPG đồng bộ và hệ thống phân phối rộng khắp thông qua các công ty thành viên.

Những lợi thế trên đã giúp PV Gas trở thành một trong những đơn vị chủ lực của Tập đoàn dầu khí Việt Nam, chiếm khoảng 10% tổng doanh thu toàn tập đoàn và 2.5% GDP cả nước.

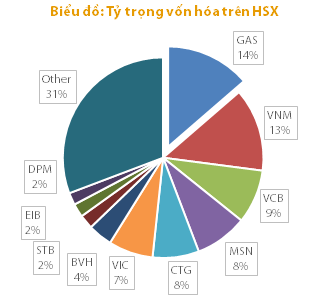

Được các nhà đầu tư lớn quan tâm

Hiện tại, GAS đang là cổ phiếu có vốn hóa cao nhất sàn HSX, chiếm khoảng 14% tổng vốn hóa toàn sàn. Do đó biến động giá cổ phiếu GAS sẽ có tác động rất lớn đến chỉ số VNINDEX. Cùng với nền tảng hoạt động kinh doanh tốt, cổ phiếu GAS luôn nhận được nhiều sự quan tâm của khối ngoại và các nhà đầu tư lớn trên thị trường.

Tiềm năng tăng trưởng cao và bền vững

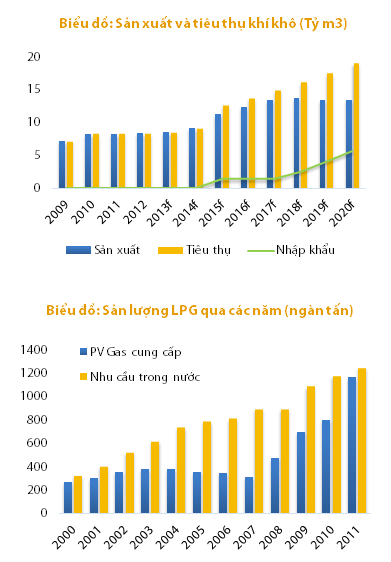

Hiện tại, năng lực sản xuất các sản phẩm khí của PV Gas chưa đủ đáp ứng nhu cầu trong nước. Toàn bộ sản phẩm khí khô đưa vào bờ đều được tiêu thụ hết, ưu tiên cung cấp cho các nhà máy điện, đạm (khoảng 95% sản lượng khai thác), phần còn lại được cung cấp cho các hộ công nghiệp.

Theo đánh giá của chính phủ, tình trạng thiếu điện diễn biến ngày càng phức tạp do thời tiết khô hạn. Chính phủ đã có chủ trương chuyển dần từ việc xây dựng các nhà máy thủy điện sang nhiệt điện. Do đó, thị trường tiêu thụ khí tại các nhà máy điện còn rất nhiều tiềm năng để phát triển. Ước tính, nhu cầu khí cho các nhà máy nhiệt điện sẽ tăng từ 6.5 tỷ m3 năm 2008 lên đến 15 tỷ m3 năm 2015.

Bên cạnh đó, với những ưu điểm so với nhiên liệu truyền thống (than, dầu…), nhu cầu sử dụng sản phẩm khí khô của các hộ công nghiệp đang gia tăng mạnh mẽ. Dự kiến, bắt đầu từ năm 2015, PV Gas sẽ phải nhập khẩu một lượng lớn khí thiên nhiên hóa lỏng (LNG) để bù đắp thiếu hụt cho thị trường.

Nhu cầu tiêu thụ LPG trong nước cũng đang tăng trưởng rất nhanh. Trong khi nguồn cung trong nước hiện mới chỉ đáp ứng được khoảng 40% nhu cầu (từ nhà máy Dinh Cố của PV Gas (350 ngàn tấn/năm) và nhà máy lọc dầu Dung Quất). Năm 2008, PV Gas bắt đầu nhập khẩu để đáp ứng tốt hơn nhu cầu trong nước, giữ vững vị thế nhà cung cấp LPG số 1 Việt Nam.

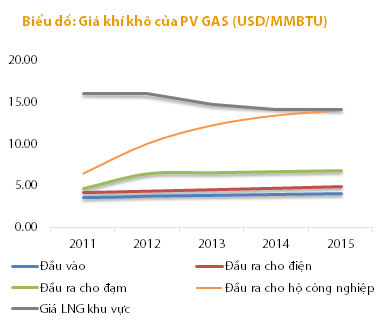

Hưởng lợi nhờ cơ chế giá mua bán khí khô

Hàng năm, PV Gas mua khoảng 82% sản lượng khí khô từ bể Cửu Long và Nam Côn Sơn với giá mua được giữ cố định theo hợp đồng dài hạn với các chủ mỏ khí. Sản lượng còn lại PV Gas mua từ bể Ma Lay – Thổ Chu với giá mua thả nổi theo biến động giá dầu DO và FO trên thị trường Singapore. Giá mua khí trung bình năm 2011 của PV Gas là khoảng 3.5 USD/MMBTU và chỉ tăng khoảng 2%/năm đến năm 2016.

Trong khi đó, giá bán khí khô cho các nhà máy điện, đạm được chính phủ kiểm soát chặt chẽ và thấp hơn nhiều so với bán cho các hộ công nghiệp và giá trên thị trường thế giới. Năm 2011, giá bán cho các nhà máy điện bắt đầu tăng từ 3.55 USD/MMBTU lên 4.80 USD/MMBTU đối với sản lượng ngoài mức bao tiêu theo lộ trình tăng giá khí cho điện của chính phủ. Dự kiến, giá khí cho điện ngoài mức bao tiêu sẽ tăng 4%/năm đến năm 2016 và tăng 2%/năm sau năm 2016.

Giá khí bán cho nhà máy đạm Phú Mỹ năm 2011 là 4.59 USD/MMBTU, năm 2012 tăng 40% lên 6.43 USD/MMBTU và sẽ tăng 2%/năm đến năm 2016.

Sản lượng còn lại sau khi bán cho điện và đạm sẽ được phân phối cho các hộ công nghiệp qua hệ thống đường ống của các công ty thành viên. Năm 2012, giá khí PV Gas bán cho PGD trung bình khoảng 10 USD/MMBTU, tăng mạnh so với mức 6.4 USD/MMBTU năm 2011.

Dự kiến năm 2015, PV Gas sẽ bắt đầu nhập LNG để bù đắp thiếu hụt trong nước. Chúng tôi cho rằng, giá bán khí khô cho hộ công nghiệp sẽ tiệm cận với giá thế giới vào thời điểm đó. Sản lượng khí bán cho hộ công nghiệp cũng sẽ tăng khoảng 15% mỗi năm nhờ hệ thống đường ống khí thấp áp ngày càng mở rộng của PV Gas (qua PGD). Do đó, thời gian tới, mảng khí khô bán cho hộ công nghiệp nhiều khả năng sẽ mang lại lợi nhuận cao cho công ty.

Dịch chuyển mạnh trong cơ cấu lợi nhuận

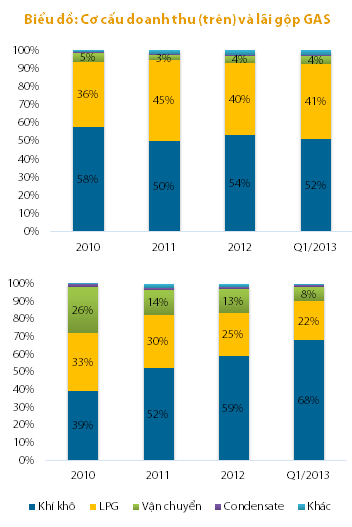

Hoạt động thu gom và phân phối khí khô hàng năm chiếm khoảng 50% doanh thu thuần của PV Gas. Giá bán tăng giúp tỷ trọng trong tổng lãi gộp của sản phẩm này tăng mạnh từ 39% năm 2010 lên 52% năm 2011, 59% năm 2012, và 68% trong Quý 1/2013. Biên lãi gộp của sản phẩm này cũng cải thiện từ mức 10.5% năm 2010 lên 24% năm 2012 và 39.7% Quý 1/2013.

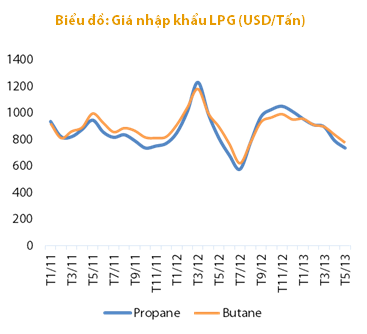

Sản xuất và kinh doanh LPG là hoạt động quan trọng thứ 2, chiếm khoảng 40% doanh thu thuần và >22% tổng lãi gộp của PV Gas. Hiện tại, công ty phải nhập khẩu 60% sản lượng tiêu thụ mỗi năm để cung cấp cho thị trường, do đó giá đầu ra và đầu vào phụ thuộc nhiều vào giá thế giới. Năm 2012, giá trung bình cao hơn so với năm 2011 8%, biến động liên tục với biên độ dao động rộngtác động xấu đến tâm lý tiêu dùng. Cùng với đó, việc nhà máy lọc dầu Dung Quất ngưng cung cấp LPG kéo dài trong tháng 5 và đầu tháng 6, đột xuất trong tháng 8đã làm cho sản lượng tiêu thụ sụt giảm 12% so với năm 2011. Tuy nhiên, biên lãi gộp của hoạt động này vẫn duy trì ở mức ổn định 13.3% trong năm 2012 (so với 11.1% và 14.1% của năm 2011 và 2010).

Dịch vụ vận chuyển khí mỗi năm chỉ chiếm khoảng 3 – 4% tổng doanh thu nhưng chiếm đến 13 – 14% tổng lãi gộp với biên lãi gộp cao do chi phí của hoạt động này chủ yếu là chi phí cố định (khấu hao, lương nhân viên…).

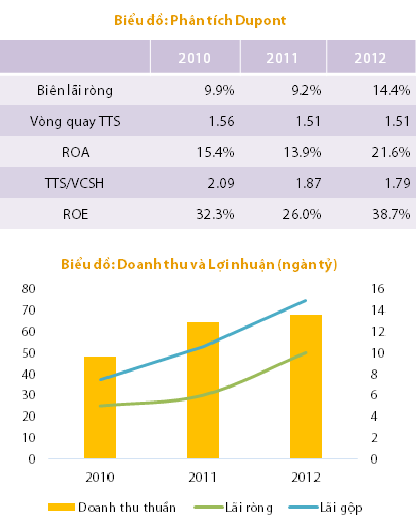

Doanh thu, lợi nhuận tăng trưởng ấn tượng

Giá bán và sản lượng của các sản phẩm khí mà đặc biệt là khí khô tăng nhanh trong khi giá vốn tăng chậm giúp kết quả kinh doanh của PV Gas tăng trưởng ấn tượng qua các năm. Giai đoạn 2010 – 2012, doanh thu thuần của công ty tăng trưởng trung bình (CAGR) 19%/năm, lợi nhuận gộp và lợi nhuận ròng tăng trưởng trung bình trên 41%/năm. (doanh thu thuần năm 2011 tăng mạnh do tỷ giá tăng).

Chúng tôi cho rằng, doanh thu và lợi nhuận của PV Gas sẽ tiếp tục duy trì tốc độ tăng trưởng cao hiện tại đến năm 2015 khi giá khí khô bán cho các hộ công nghiệp tiệm cận giá thế giới.

Hiệu quả hoạt động cải thiện mạnh

Biên lãi ròng năm 2012 đạt 14.4%, tăng mạnh so với mức trung bình 2 năm trước. Trong khi đó, hiệu suất sử dụng tài sản tiếp tục duy trì ở mức ổn định giúp công ty cải thiện mạnh tỷ suất sinh lời trên tổng tài sản và vốn chủ sở hữu.

Cơ cấu vốn của công ty đang khá lành mạnh với tỷ lệ nợ tương đối thấp. Với số dư tiền mặt cao, công ty hoàn toàn có khả năng đảm bảo nhu cầu vốn cho các dự án đầu tư sắp tới.

Rủi ro kinh doanh tương đối thấp

Chi phí nguyên vật liệu (mua khí) chiếm khoảng 80% giá vốn hàng bán của công ty (còn lại là chi phí khấu hao ~8%, và chi phí nhân công, chi phí mua ngoài). Với việc giá bán khí khô đầu ra đang tăng nhanh theo lộ trình, trong khi giá mua khí đầu vào tăng chậm theo các hợp đồng dài hạn đã kí với các chủ mỏ, hoạt động kinh doanh khí khô của PV Gas chịu rủi ro kinh doanh thấp.

Hoạt động sản xuất kinh doanh LPG tương đối rủi ro hơn do giá mua và giá bán ảnh hưởng hoàn toàn bởi giá LPG thế giới. Giá LPG thế giới biến động quá nhanh sẽ gây khó khăn cho công ty trong việc giữ ổn định biên lợi nhuận. Đặc biệt trong điều kiện kinh tế trong nước khó khăn, nhu cầu tiêu thụ sản phẩm LPG đang bị ảnh hưởng. Tuy nhiên, với lợi thế là đơn vị cung cấp LPG số một Việt Nam, nắm giữ 70% thị phần LPG trong nước, chúng tôi cho rằng, PV Gas vẫn có khả năng đảm bảo mức biên lợi nhuận ổn định.

Hiện nay, một số hoạt động của PV Gas có ảnh hưởng từ biến động tỷ giá gồm: hoạt động mua khí lô PM3 và 46 – Cái Nước, hoạt động nhập khẩu LPG và việc vay vốn bằng ngoại tệ để đầu tư dự án. Tuy nhiên, việc bán hàng theo tỷ giá hiện hành giúp công ty hạn chế tối đa rủi ro biến động tỷ giá

Giá LPG xuất khẩu từ Trung Đông sang khu vực châu Á biến động mạnh trong năm 2012, trung bình tăng 8% so với năm 2011 làm giảm nhu cầu tiêu thụ trong nước. 5 tháng đầu năm 2013, giá nguyên liệu này đang trong xu hướng giảm, dự kiến thời gian tới, giá LPG thế giới trong ngắn hạn sẽ ở mức ổn định.

Kế hoạch kinh doanh 2013 thận trọng

Năm 2013, Căn cứ vào những khó khăn trong nhu cầu tiêu thụ do suy thoái kinh tế và việc đồng loạt thực hiện các dự án đầu tư, cần huy động nguồn lực lớn, ban lãnh đạo công ty đã đặt ra kế hoạch kinh doanh khá thận trọng. Doanh thu thuần chỉ đạt 55,751 ngàn tỷ đồng, giảm 18.5%, lợi nhuận sau thuế giảm 23.8% so với thực hiện năm 2012. Các chỉ tiêu về sản lượng tiêu thụ khí cũng sụt giảm so với cùng kỳ.

Lợi nhuận quý I/2013 tăng trưởng đột biến

Quý I/2013, Doanh thu thuần của công ty sụt giảm 13% so với cùng kỳ do việc ghi nhận doanh thu bán khí PM 3 Cà Mau chuyển về ghi nhận tại PVN. Việc này làm giảm doanh thu, tuy nhiên không ảnh hưởng đến lợi nhuận của công ty do trước đây công ty cũng chỉ thực hưởng phần cước phí vận chuyển (chênh lệch giá bán – giá mua).

Sản lượng và giá bán khi khô tăng giúp biên lãi gộp mảng này trong quý I tăng mạnh lên mức 39.7%. Mảng kinh doanh LPG cũng có biên lãi gộp khả quan ở mức 15.9% giúp cho biên lãi gộp toàn công ty tăng mạnh lên mức 30.2% so với mức 19.2% cùng kỳ. Bên cạnh đó, trong quý I, PV Gas còn ghi nhận một khoản lợi nhuận khác lên đến 1,125.6 tỷ đồng do hoàn nhập quỹ Phát triển Khoa học công nghệ giúp lợi nhuận sau thuế Quý I/2013 của công ty đạt 4,374.8 tỷ đồng, tăng 82.8% so với cùng kỳ, hoàn thành 57% kế hoạch cả năm.

Định giá

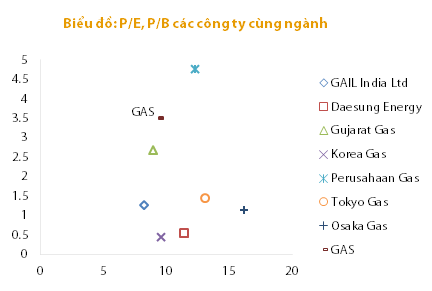

Sử dụng dữ liệu so sánh gồm 7 công ty cùng ngành trong khu vực Châu Á. Chúng tôi tính toán được mức P/E và P/B trung bình của nhóm công ty này lần lượt là 11.2 lần và 1.96 lần. Với kết quả lợi nhuận Quý 1, chúng tôi cho rằng GAS sẽ tiếp tục tăng trưởng mạnh trong năm 2013. Kết quả dự phóng cùng với việc kết hợp phương pháp định giá so sánh P/E và P/B (tỷ trọng 60% cho P/E và 40% cho P/B), chúng tôi cho rằng giá hợp lý cuối năm 2013 của GAS khoảng 60,000 đồng/cổ phiếu. So với mức giá đóng cửa 55,500 đồng vào ngày 25/06/2013, GAS đang bị định giá thấp khoảng 8%.

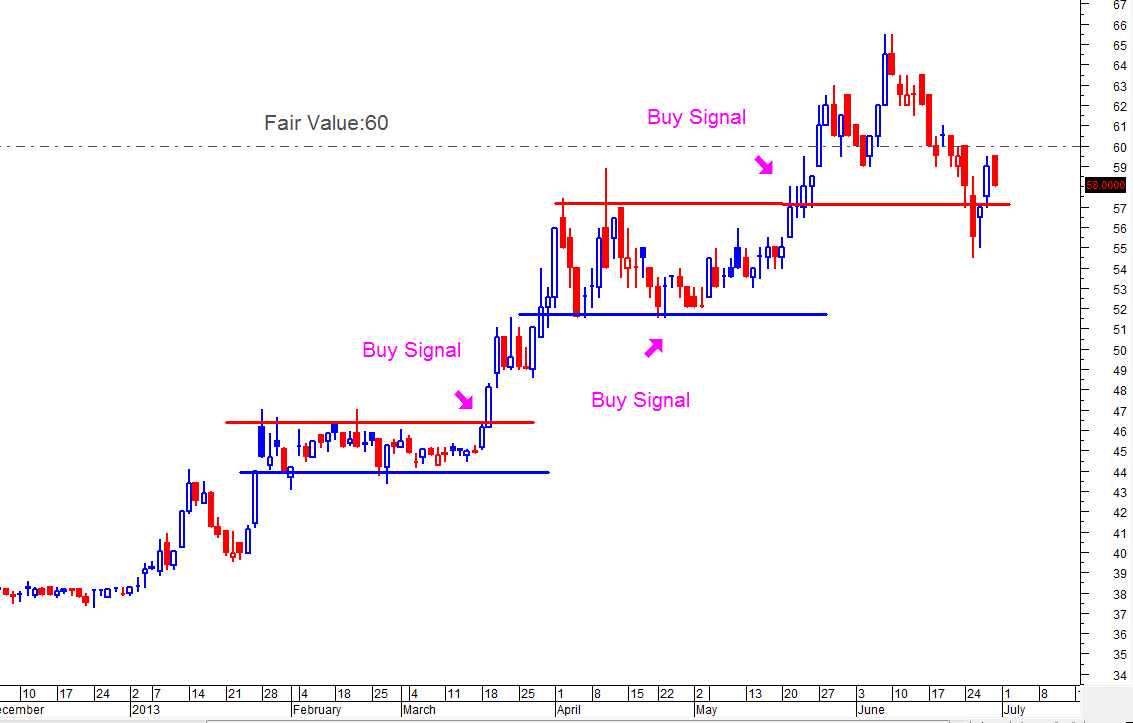

Kỹ thuật:

Nếu hỗ trợ 57 vững, tích lũy quanh mốc này, trong trường hợp an toàn, nhà đầu tư có thể đợi GAS về vùng 51.

Mời download báo cáo chi tiết ở đây.

Thanks VFS Research.

Nguồn: finandlife|Đức|VFS Research