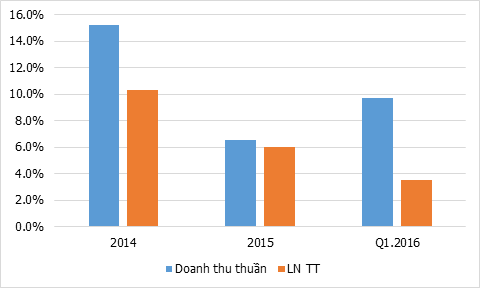

Diễn biến kết quả sản xuất kinh doanh các doanh nghiệp niêm yết quý 1/2016 khá phù hợp với khảo sát chỉ số PMI do Nikkei khảo sát. Doanh thu tăng trưởng 9.7%, giá cả đầu vào hạ giúp giá vốn tăng trưởng chậm hơn doanh thu, dư nợ tăng trưởng chậm cùng với lãi suất duy trì và tỷ giá ổn định giúp chi phí tài chính tăng trưởng thấp. Hai nhân tố chi phí vốn dĩ đã tăng mạnh 2 năm trước là chi phí bán hàng và chi phí quản lý tiếp tục tăng cao trong quý 1/2016, lần lượt là 28% và 12%. Những nhân tố trên làm cho lợi nhuận chỉ tăng trưởng 3.5% so với cùng kỳ (khá thấp so với tốc độ tăng trưởng 9.7% của doanh thu).

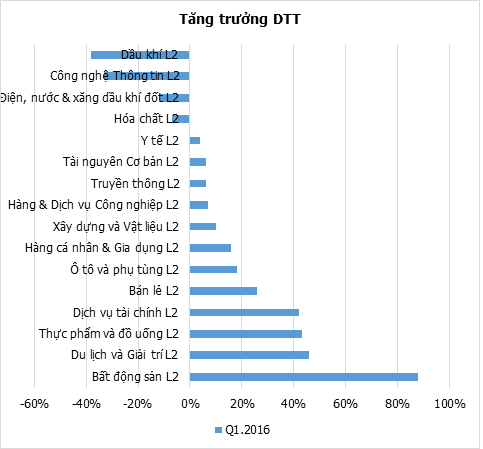

Ngành bất động sản, dịch vụ tài chính, ô tô phụ tùng, thực phẩm và đồ uống, hàng cá nhân và gia dụng,… tiếp tục duy trì đà tăng trưởng doanh thu của 1 năm trước.

----------------------------------------------------

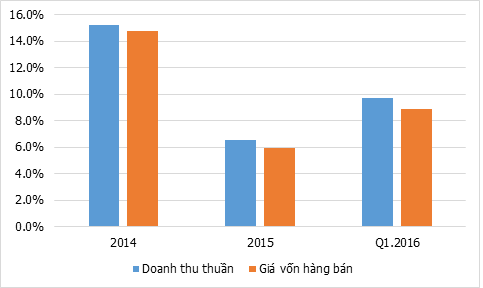

Biểu đồ: Tăng trưởng Doanh thu, giá vốn

Doanh thu toàn thị trường tiếp tục duy trì tốc độ tăng trưởng, quý 1/2016 tăng 9.7% so với cùng kỳ

Giá vốn hàng bán luôn tăng trưởng chậm hơn doanh thu, quý 1/2016 tăng 8.9% so với cùng kỳ, nhờ chi phí đầu vào hạ, giúp biên lãi gộp cải thiện.

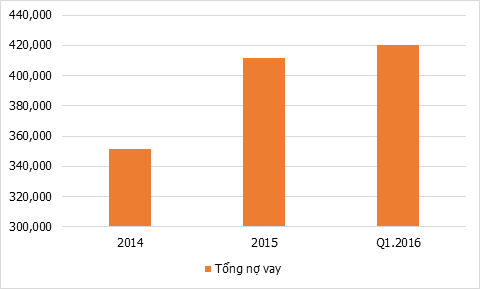

Biểu đồ: Dư nợ vay các doanh nghiệp niêm yết (Tỷ đ)

* Đã loại ngân hàng

Chi phí tài chính tăng mạnh trong 2015 do biến động của tỷ giá, tới quý 1/2016, chi phí tài chính chỉ tăng ở mức thấp do nợ vay chỉ tăng 2% so với cuối 2015, lãi suất chỉ tăng nhẹ và tỷ giá ổn định.

Tổng dư nợ vay các doanh nghiệp niêm yết tăng 17.1% (tương đương con số tăng trưởng tín dụng toàn hệ thống).

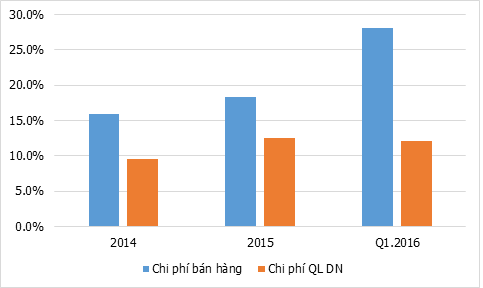

Biểu đồ: Tăng trưởng chi phí bán hàng, chi phí quản lý doanh nghiệp

Chi phí bán hàng tiếp tục đà tăng mạnh đã duy trì từ 2014, 2015, chi phí này đã tăng 28.1% so với cùng kỳ, do những quy định mới liên quan đến tải trường tải trọng ảnh hưởng chi phí vận chuyển, chính sách khuyến mại, quảng cáo để duy trì đà tăng doanh số (đặc biệt VNM) và thay đổi hạch toán kế toán theo thông tư 200.

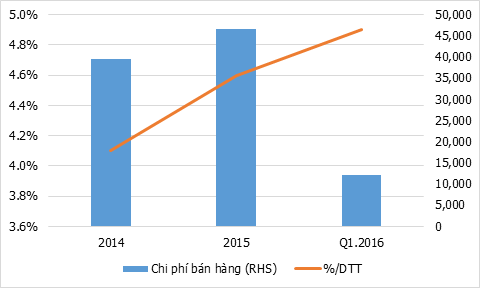

Nhìn vào con số tương đối, chi phí bán hàng đã tăng từ 4.1%/DTT 2014 lên 4.9%/DTT quý 1.2016, tức một đồng doanh thu có được phải mất nhiều chi phí bán hàng hơn.

Biểu đồ: Chi phí bán hàng/doanh thu

(ĐVT: Chi phí bán hàng Tỷ đ)

Chi phí quản lý doanh nghiệp tiếp tục tăng cao, quý 1/2016 tăng 12.1% so với cùng kỳ, cao hơn tốc độ tăng 9.7% của doanh thu.

Biểu đồ: Tăng trưởng doanh thu và lợi nhuận

* Đã loại ngân hàng

Doanh thu tăng mạnh hơn giá vốn nhưng sự tăng lên của chi phí bán hàng, chi phí quản lý làm lợi nhuận trước thuế chỉ tăng 3.5% so với cùng kỳ.

Diễn biến ở các nhóm ngành

Ngành bất động sản, dịch vụ tài chính, ô tô phụ tùng, thực phẩm và đồ uống, hàng cá nhân và gia dụng,… duy trì tốc độ tăng trưởng doanh thu rất tốt trong >1 năm qua.

Finandlife