VN-Index hiện đang ở vùng 510 điểm, nhưng nếu loại trừ yếu tố lạm phát, VN-Index hiện tại chỉ tương đương mức 173.17 điểm.

Dù chậm rãi nhưng VN-Index đến những ngày đầu tháng 12/2013 vẫn tăng 23% năm thứ 2 liên tiếp, đủ làm mát lòng các nhà đầu tư.

Tuy vậy, cũng vì đã chứng kiến không biết bao nhiêu lần thăng trầm của thị trường, các nhà đầu tư dường như ngày càng đa cảm hơn. Trước mỗi đợt tăng điểm, họ luôn tự hỏi “liệu ngày vui có qua mau?”. Cũng khó mà phản bác họ, khi mà thị trường cứ tăng trong lúc tình hình kinh tế vĩ mô và sản xuất kinh doanh của doanh nghiệp chưa cải thiện nhiều như họ mong đợi.

Mặc dù không dám mong đưa ra được câu trả lời cụ thể, chúng tôi hy vọng những dữ liệu và phân tích dưới đây sẽ giúp ích phần nào cho các nhà đầu tư khi dự đoán những diễn biến tiếp theo.

Tốc độ tăng trưởng thực của VN-Index còn thấp …

Nếu chỉ nhìn vào mức tăng điểm của VN-Index trong 2 năm qua, người ta dễ có cảm nhận rằng thị trường đã tăng quá nhanh so với các yếu tố cơ bản của nền kinh tế và của doanh nghiệp. Trên thực tế, tốc độ tăng trưởng thực của VNIndex từ khi thành lập cho đến nay khá thấp, chỉ đạt mức tăng trưởng kép 12.8%/năm.

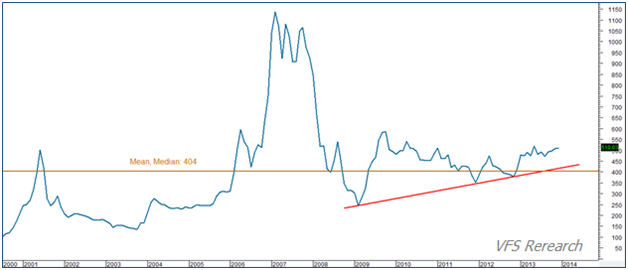

Hình 1: VN-Index từ năm 2000 đến nay

Hình 1: VN-Index từ năm 2000 đến nay

Mức tăng trưởng này chắc chắn không làm hài lòng các nhà đầu tư nước ngoài khi khi quyết định bỏ vốn vào một thị trường rủi ro như Việt Nam. Theo tính toán của Aswath Damodaran (giáo sư tài chínhcủa Stern School of Businessthuộc New York University), phần bù rủi ro vốn cổ phần ở Việt Nam lên đến 12%, có nghĩa là nhà đầu tư nước ngoài kỳ vọng thị trường chứng khoán Việt Nam phải tăng trưởng thực trên 12% mới có thể bù đắp rủi ro mà họ chấp nhận.

… và còn thấp hơn sau khi loại trừ lạm phát

Không chỉ có vậy, nếu loại trừ yếu tố lạm phát, VN-Index chỉ còn tăng thực ở mức 4.1%/năm tính từ năm 2000 đến nay.

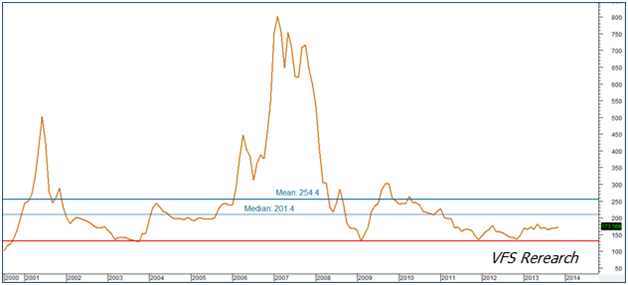

Hình 2: VN-Index sau khi loại trừ lạm phát từ năm 2000 đến nay

Hình 2: VN-Index sau khi loại trừ lạm phát từ năm 2000 đến nay

VN-Index hiện đang ở vùng 510 điểm, cao nhất từ năm 2011 đến nay và cao hơn mức trung bình 404 điểm trong suốt quá trình hoạt động, nhưng đồ thị trên lại cho thấy thị trường cuối năm 2013 vẫn đang vật lộn ở vùng gần mức thấp nhất trong lịch sử.

Quả thật, nếu loại trừ yếu tố lạm phát, VN-Index hiện tại chỉ tương đương mức 173.17 điểm, thấp hơn 31.9% so với mức trung bình và thấp hơn 14% so với mức trung vị của chỉ số này.Do lạm phát cao trong giai đoạn vừa qua, con số thật sự mà nhà đầu tư nhận được sau trượt giá cònkhá khiêm tốn.

Chỉ số P/E của thị trường cũng chưa hẳn là đã cao

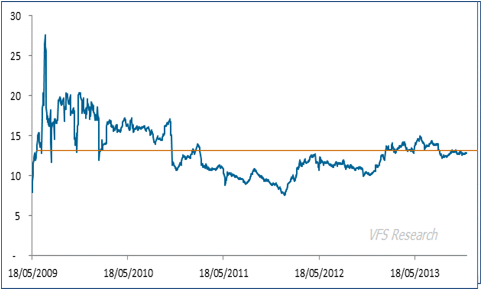

Hình 3 : P/E của VN-Index từ 2009 đến nay

Hình 3 : P/E của VN-Index từ 2009 đến nay

Nhìn vào mức tăng tuyệt đối của VN-Index (như chúng tôi đã đề cập ở trên), không ít nhà đầu tư cho rằng P/E của thị trường hiện nay đang ở mức đắt đỏ.

Tuy nhiên, nếu so sánh với dữ liệu quá khứ, chúng ta sẽ thấy không hẳn là như vậy. Chỉ số P/E của VN-index hiện tại là 12,8 lần, thấp hơn so với mức bình quân 13,1 lần nếu tính từ năm 2009 đến nay.

Mặt khác, P/E của VN-Index cũng đang thấp hơn phần lớn các chỉ số trong khu vực như STI của Singapore (13,7), KLCI của Malaysia (17,14), SET của Thailand (15,14), PSEi của Philippines (19,4) và JCI của Indonesia (19).

Còn chậm, nhưng đang tốt dần lên

Thực tế cuối cùng mà chúng tôi muốn đề cập là tình hình chung đang tốt dần lên.

Kết quả sản xuất kinh doanh của các doanh nghiệp niêm yết và các chỉ số kinh tế vĩ mô trong thời gian qua cho thấy nền kinh tế đang phục hồi, mặc dù tốc độ phục hồi còn chậm.

Doanh thu và lợi nhuận 9 tháng đầu năm 2013 của các doanh nghiệp niêm yết lần lượt tăng 9.6% và 11.8% so với cùng kỳ năm 2012, tăng trưởng GDP quý 3/2013 cũng có sự cải thiện hơn so với 2 quý liền trước.

Mức tăng trưởng thực khiêm tốn của VN-Index một mặt cho thấy khó khăn của thị trường Việt Nam trong những năm qua, mặt khác cũng cho thấy tiềm năng tăng trưởng của thị trường cỏn rộng mở khi nền kinh tế phục hồi.

Trong bối cảnh đó, thị trường Việt Nam lại đang có lợi thế nhất định nhờ rẻ hơn tương đối so với khu vực, đồng thời nền kinh tếđang có những dấu hiệu cải thiện khá rõ ràng, mặc dù tốc độ còn chậm.

Do vậy, chúng tôi cho rằng diễn biến trong thời gian tới sẽ thiên về kịch bản tích cực, và “ngày vui” sẽ không dễ qua mau.

Link trên Cafef ở đây.

Nguồn: finandlife|Cafef