Tiếp theo những đánh giá rất khả quan mà chúng tôi đã viết trong “DQC-Báo cáo lần đầu”, chúng tôi tiếp tục gởi đến những thông tin mới nhất về kết quả kinh doanh quý 3, một kỳ làm ăn vô cùng ấn tượng, kết quả này củng cố nhận định và mức giá mục tiêu rất cao mà chúng tôi hướng đến trước đó.

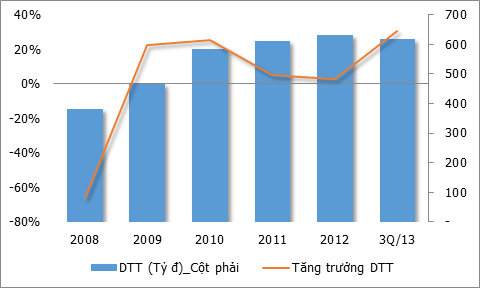

Quý 3 năm 2013, DQC đạt 187 tỷ đồng doanh thu thuần, tăng 45% so với cùng kỳ; lợi nhuận sau thuế đạt 31 tỷ đồng, tăng 103% so với cùng kỳ. Như vậy, sau 9 tháng đầu năm 2013, DQC đã hoàn thành 89% kế hoạch doanh thu, 115% kế hoạch lợi nhuận, tương ứng với tốc độ tăng trưởng doanh thu thuần 31% và lợi nhuận sau thuế 62% so với cùng kỳ. Rõ ràng, việc tìm kiếm những cổ phiếu đang cải thiện về kết quả kinh doanh và có sự tăng trưởng mạnh trở lại là rất ý nghĩa trong bối cảnh nền kinh tế vẫn đang chống đỡ với tổng cầu suy giảm. Chúng tôi tin rằng những doanh nghiệp như vậy sẽ trở thành những điểm sáng đầu tư thú vị.

Sự cải thiện của DQC chủ yếu đến từ 3 nhân tố:

Thứ nhất, Công ty đã đẩy mạnh bán hàng trong nước thông qua một số sản phẩm mới và mở rộng xuất khẩu. Điều này đã giúp doanh thu 3 quý đầu năm 2013 tăng trưởng 31% so với cùng kỳ, trong khi đó, tốc độ tăng trưởng 2 năm liền kề chỉ ở mức 5%/năm.

Hình 1, Doanh thu thuần và tốc độ tăng trưởng doanh thu thuần

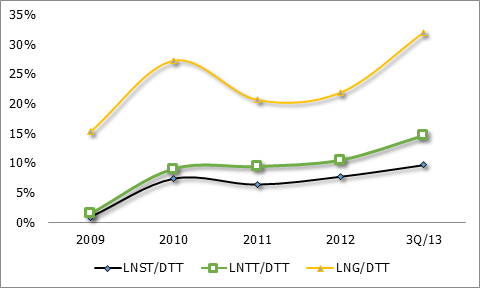

Thứ hai, Công ty đã chuyển dịch cơ cấu sản phẩm theo hướng giảm tỷ trọng những sản phẩm có mức sinh lãi trên doanh thu thấp và tăng những sản phẩm có mức sinh lãi trên doanh thu cao. Chính xu hướng này đã làm tỷ trọng đèn tuýp huỳnh quang giảm mạnh từ mức 21.5% doanh thu năm 2008 xuống chỉ còn 9.5% năm 2012. Trong khi đó, đèn compact tiết kiệm điện lại tăng tỷ trọng từ 30.5% năm 2008 lên 36.7% năm 2012. Ngoài ra, đầu 2013, DQC đẩy mạnh sản xuất và tiêu đèn LED, một loại đèn tiết kiệm hiệu quả hơn cả đèn compact, dự kiến tỷ trọng loại đèn này sẽ còn tăng cao trong thời gian tới. 9 tháng đầu năm 2013, DQC đã gia tăng mức lãi gộp trung bình trên 100 đồng doanh thu từ 21 đồng lên 32 đồng.

Hình 2, Biên lãi qua các năm

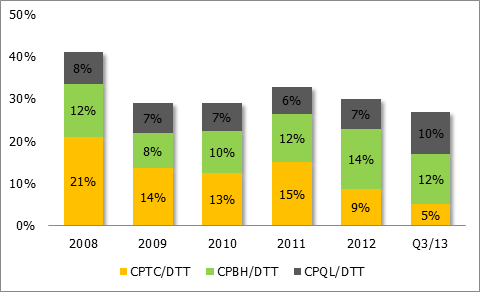

Thứ ba, Công ty đã hưởng lợi lớn từ xu hướng lãi suất thấp và diễn biến tỷ giá ổn định. Trong những năm trước, trung bình chi phí tài chính lên đến 14% doanh thu thuần, nhưng đến 9 tháng đầu năm 2013, con số này chỉ còn 5%. Nhờ những diễn biến thuận về lãi suất và tỷ giá mà công ty đã trút bỏ gánh nặng chi phí tài chính, một trong những loại chi phí cao nhất mà DQC phải gánh chịu nhiều năm qua.

Hình 3, Biến động chi phí tài chính, chi phí bán hàng và quản lý trên doanh thu

Nguồn: finandlife|VFS Research