Công ty cổ phần Nhựa Bình Minh (BMP) là một trong những thương hiệu hàng đầu với hơn 35 năm kinh nghiệm trong ngành sản xuất nhựa xây dựng của cả nước. Các sản phẩm của BMP đã trở nên thân thuộc, đi vào lòng người tiêu dùng miền Nam nhiều năm qua nhờ chất lượng và sự ổn định của sản phẩm.

Quy mô mạng lưới phân phối liên tục được mở rộng giúp sản lượng bán hàng tăng trưởng qua từng năm. BMP ngày càng củng cố thêm vị thế đầu ngành của mình.

Với dự án đang được triển khai nhằm tiến tới tăng quy mô sản xuất, cùng với đó là khả năng áp đặt giá bán và duy trì biên lợi nhuận, hứa hẹn sẽ giúp công ty tiếp tục duy trì được đà tăng trưởng trong tương lai.

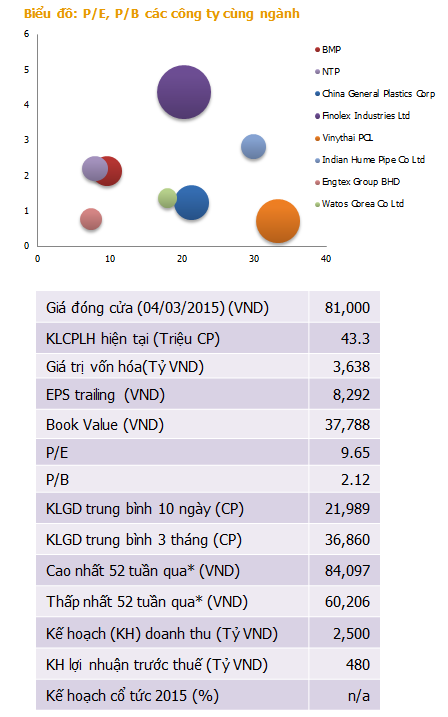

BMP được chúng tôi định giá ở mức 94,000 đồng/cổ phiếu, cao hơn 15% so với giá đóng cửa ngày 06/03/2015, EPS F 2015 sẽ là 9,550 đồng/cổ phiếu, P/E F tương đương 9.8x.

-----------------------------

VỊ THẾ ĐẦU NGÀNH SẢN XUẤT ỐNG NHỰA

Với hơn 35 năm kinh nghiệm, Công ty Cổ phần Nhựa Bình Minh luôn là một thương hiệu lớn trong ngành. Công ty hiện có 3 nhà máy sản xuất với năng lực sản xuất khoảng 80,000 tấn mỗi năm.Hoạt động chính của công ty là sản xuất các sản phẩm ống nhựa như u.PVC, ống HDPE, ống nhựa PPR và các sản phẩm phụ tùng u.PVC, HDPE, PPR … phục vụ cho ngành xây dựng, cấp thoát nước. Bên cạnh đó dòng sản phẩm nón bảo hộ lao động và bình phun thuốc trừ sâu được thị trường đón nhận.

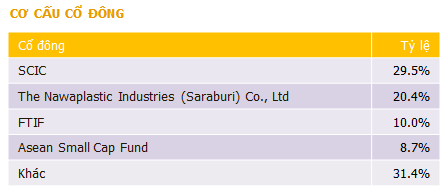

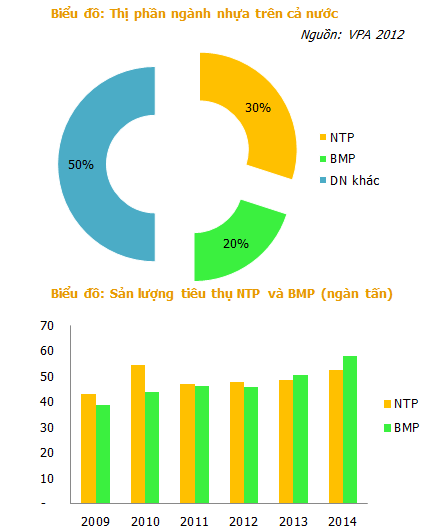

Theo VPA năm 2012, BMP chỉ chiếm khoảng 20% thị phần cả nước, 50% thị phần miền Nam so với 30% thị phần cả nước và 70% thị phần miền Bắc của NTP. Nhờ chiến lược tập trung phát triển nhanh và mạnh kênh phân phối, kể từ năm 2013 BMP đã chính thức vượt qua NTP để chiếm lĩnh vị thế dẫn đầu cả nước về sản lượng tiêu thụ.

Hiện tại mạng lưới phân phối tiếp tục được mở rộng khắp cả nước với hơn 1,500 cửa hàng và hệ thống phân phối (năm 2013 khoảng 900 cửa hàng) và hơn 90% cửa hàng kinh doanh ống nhựa trên toàn quốc có sản phẩm của Nhựa Bình Minh. Hứa hẹn BMP sẽ tiếp tục duy trì được vị thế dẫn đầu về sản lượng tiêu thụ của mình.

TIỀM NĂNG TĂNG TRƯỞNG BỀN VỮNG

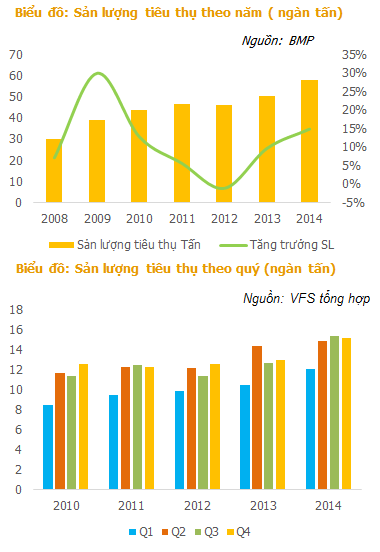

Nhờ lợi thế về quy mô, sản lượng nhựa tiêu thụ của BMP tăng mạnh trong giai đoạn 2008 – 2014 với tốc độ tăng trưởng bình quân CAGR gần 12%/năm. Sản lượng nhựa tiêu thụ của công ty chỉ sụt giảm nhẹ 1.1% vào năm 2012 do suy thoái kinh tế.

Năm 2012 và 2013, trong bối cảnh thị trường bất động sản và xây dựng tiếp tục đóng băng, thị trường tiêu thụ của các công ty trong ngành gần như bão hoà, thì sản lượng tiêu thụ của công ty đạt được mức tăng trưởng xấp xi 10% trong năm 2013 (trong khi NTP chỉ đạt được mức tăng chưa tới 2%) và nhanh chóng chiếm lĩnh vị trí dẫn đầu ngành từ NTP.

Chiến lược đầu tư mở rộng mạng lưới phân phối tiếp tục giúp BMP gặt hái thành công trong năm 2014 với sản lượng bán ra tăng lên theo từng quý. Đến hết năm 2014, tổng sản lượng bán ra đạt 58,000 tấn sản phẩm tăng 15% so với năm 2013.

Công ty vẫn đang từng bước đầu tư dự án di dời nhà máy tại TP. HCM về khu công nghiệp Đồng An – Long An với tổng giá trị đầu tư khoảng 1,200 tỷ đồng, chậm nhất đến năm 2025 hoàn thành, nâng công suất lên gấp 3 lần hiện tại. Mặc dù tiến độ dự án triển khai khá chậm, tuy nhiên theo đại diện công ty cho biết, đầu Q4.2014 đã động thổ giai đoạn 1 nhà máy tại Long An và dự kiến tới cuối Q3.2015 sẽ đi vào hoạt động và đóng góp thêm khoảng 5,000 tấn sản phẩm.

DOANH THU TĂNG TRƯỞNG ẤN TƯỢNG, LỢI NHUẬN CÓ DẤU HIỆU CHỮNG LẠI

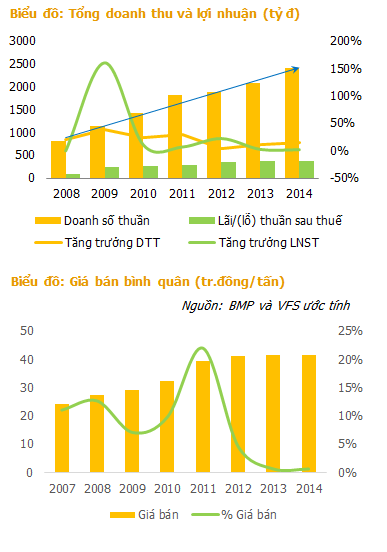

Trong giai đoạn 2008 đến nay, doanh thu thuần và lợi nhuận của công ty tăng trưởng ấn tượng cùng với tốc dộ tăng trưởng sản lượng năm sau cao hơn năm trước. CAGR trung bình của doanh thu thuần và lợi nhuận ròng lần lượt là 20% và 26%/năm.

Năm 2012 tưởng chừng như là năm khó khăn nhất mà công ty nói riêng và ngành nhựa nói chung phải đối mặt. Cầu sụt giảm kéo theo sản lượng bán ra giảm. Tuy nhiên với lợi thế của 1 doanh nghiệp lớn, có thể áp đặt giá bán nên doanh thu tăng trưởng nhẹ. Hơn nữa giá PVC đầu vào giảm giúp cải thiện mạnh biên lãi gộp từ đó lợi nhuận vẫn tăng trưởng trên 22%.

Mặc dù doanh số có mức tăng trưởng khá ấn tượng tuy nhiên lợi nhuận lại có mức tăng thấp hơn hẳn và có dấu hiệu giảm dần từ năm 2012 đến nay. Có thể thấy mức độ cạnh tranh trong ngành đang ngày càng khốc liệt khiến công ty buộc phải tăng các chi phí chiết khấu, bán hàng… nhằm duy trì doanh số.

Kết quả năm 2014, doanh thu thuần toàn công ty đạt 2,416 tỷ đồng, tăng trưởng 16% so với năm 2013, vượt gần 10% kế hoạch năm chủ yếu do sản lượng bán ra tăng trong khi giá bán không thay đổi nhiều, giá đầu vào cả năm 2014 cao hơn khoảng 4.8% so với năm 2013 kéo biên lãi gộp giảm, cộng thêm sự gia tăng của chi phí bán hàng khiến lợi nhuận trước thuế chỉ đạt 481 tỷ đồng, giảm 3.7% so với cùng kỳ và chỉ đạt 95% kế hoạch năm.

CẠNH TRANH NHỜ SẢN PHẨM CHẤT LƯỢNG

Nhờ sử dụng công nghệ tiên tiến, các sản phẩm của BMP có chất lượng khá tốt, được khách hàng tin tưởng. Ống nhựa BMP trở thành sản phẩm thân thuộc với người tiêu dùng nhiều năm qua. Đây chính là điểm mấu chốt cho thành công của công ty mà không nhiều doanh nghiệp trong nước làm được.

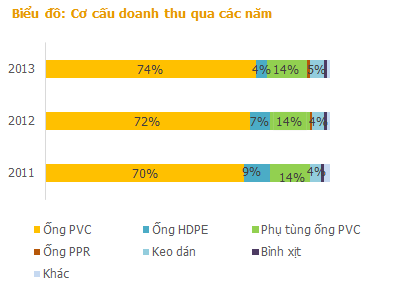

Sản phẩm chủ lực của công ty là ống PVC và phụ tùng, chiếm tới gần 90% trong cơ cấu doanh thu và tăng dần ti trọng qua các năm. Trong khi đó, tỉ trọng ống HDPE lại có dấu hiệu thu hẹp, nguyên nhân do nhà máy phía Bắc gặp phải sự cạnh tranh khá quyết liệt dẫn tới sản lượng tiêu thụ kém.

Mặc dù vậy trong năm 2014, thị trường miền Bắc đã có dấu hiệu tích cực hơn khi doanh thu tăng trưởng mạnh hơn 55% cùng kỳ, đóng góp 276 tỷ đồng và đóng góp hơn 16 tỷ đồng lợi nhuận trước thuế so với chỉ hơn 8 tỷ đồng của cùng kỳ. Không đối đầu trực tiếp với NTP ở các phân khúc sản phẩm thế mạnh ngay thị trường chính của đơn vị này, BMP khôn khéo chọn dòng sản phẩm ống HDPE cỡ lớn vốn còn khá tiềm năng ở thị trường miền Bắc để cạnh tranh. Hướng đi này đang dần đem lại hiệu quả cho BMP khi được khách hàng tại đây đón nhận.

Nhưng không phải tất cả thuận lợi đều đến với BMP, kế hoạch đẩy mạnh tiêu thụ tại thị trường miền Trung bằng cách mua lại cổ phần và đi tới sáp nhập, tái cơ cấu lại Nhựa Đà Nẵng gần như thất bại. BMP giậm chân tại chỗ ở đây và chấp nhận nhường lại thị trường tiềm năng này cho NTP và các doanh nghiệp địa phương khai thác.

KHẢ NĂNG DUY TRÌ BIÊN LÃI GỘP

Chi phí nguyên liệu bột nhựa thường chiếm 70-80% giá thành phẩm và BMP không phải nhập khẩu mà chủ yếu mua trong nước (2 nhà cung cấp chính là TPC Vina và PMPC). Đây cũng là 1 lợi thế của BMP bởi sự ổn định của đầu vào, hơn nữa tránh được sự biến động của tỷ giá bởi toàn bộ nguyên liệu được thanh toán bằng VNĐ.

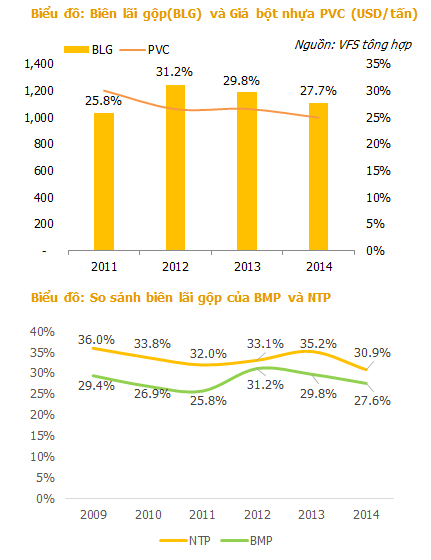

Tuy vậy, giá nguyên liệu PVC trong nước biến động theo sát biến động giá thế giới và ảnh hưởng trực tiếp đến biên lãi gộp của công ty. Nếu như năm 2012 giá PVC rớt mạnh giúp biên gộp của công ty tăng nhanh thì chỉ 1 năm sau đó giá PVC tăng trở lại kéo biên gộp giảm trong năm 2013.

Năm 2014, giá bột PVC chỉ giảm vào thời điểm cuối năm, trong khi công ty vẫn phải sử dụng nguyên liệu giá cao trước đó dẫn đến việc biên lãi gộp tiếp tục giảm trong năm này.

Tuy nhiên, với lợi thế thị phần chi phối, khả năng áp đặt giá bán của BMP là tương đối cao. Nhờ đó công ty luôn duy trì biên lãi gộp ở mức cao và ổn định (25% - 31%) ngay cả khi giá thành sản phẩm tăng mạnh.

So với NTP, BMP dường như có mức biên gộp thấp hơn nhưng chủ yếu là do cách hạch toán doanh thu khác nhau. Doanh thu của NTP luôn cao hơn so với BMP do tính thêm phần chiết khấu cho các đại lý vào, trong khi BMP chỉ đơn thuần ghi nhận phần doanh thu bán ra.

GIÁ CẢ NGUYÊN VẬT LIỆU CHUYỂN BIẾN TÍCH CỰC, CÓ ĐỘ TRỄ SO VỚI GIÁ DẦU MỎ

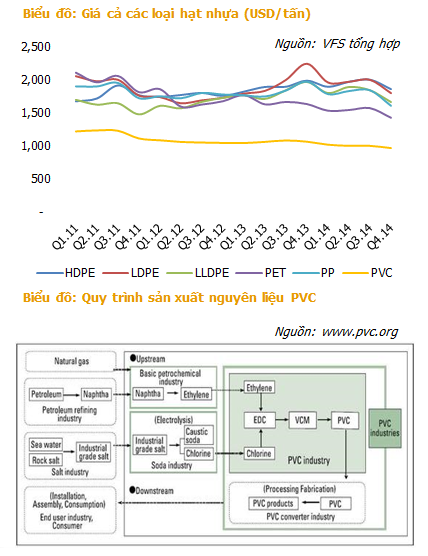

Mặc dù có đầu vào từ dầu mỏ nhưng giá PVC lại chịu ảnh hưởng khá chậm từ giá nguyên liệu này. Như năm 2014 là năm giá dầu mỏ có mức giảm mạnh hơn 40% so với năm 2013 tuy nhiên giá PVC trung bình chỉ giảm khoảng 6%? Điều này có thể được lý giải bởi quy trình tương đối phức tạp để tạo ra PVC và các thành phần chính của nó:

- Polyvinylclorua (PVC) là một loại nhựa tổng hợp được bằng cách trùng hợp vinylclorua monomer (MVC). Trong mỗi phân tử monomer VMC có tới gần 60% khối lượng là từ Clo được hình thành từ quá trình điện phân muối ăn. Do đó có thể nói rằng, PVC được hình thành từ 60% muối ăn.

- Theo Vinachem với sản lượng nhựa hiện nay, để sản xuất PVC chi cần 0.5% tổng sản lượng dầu tiêu thụ. Nhờ các đặc tính trên mà PVC ít phụ thuộc vào sự biến đổi của dầu mỏ hơn so với những loại polymer được tông hợp từ 100% đầu mỏ. Đó cũng là lý do giải thích tại mọi thời điểm, giá PVC bao giờ cũng thấp hơn 20 – 30% so với các loại chất dẻo cùng được ứng dụng rộng rãi khác như HDPE, LDPE, PP…

Nhìn chung xu hướng giá nguyên liệu PVC vẫn đang chuyển biến theo hướng tích cực. Tính đến hết tháng 2/2015, giá bột PVC ghi nhận thêm mức giảm 13% so với tháng 12/2014 và giảm 17% so với trung bình cả năm 2014.

GIA TĂNG CHI PHÍ BÁN HÀNG, MỞ RỘNG THỊ PHẦN

GIA TĂNG CHI PHÍ BÁN HÀNG, MỞ RỘNG THỊ PHẦN

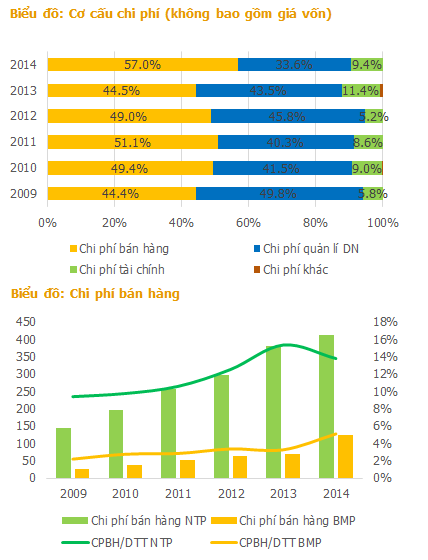

Trong điều kiện cạnh tranh ngày càng khốc liệt từ các đối thủ, BMP đã thể hiện rõ quyết tâm mở rộng thị trường sẵn có tại miền Nam và dần củng cố thêm thị phần tại miền Bắc. Chính vì thế, BMP đã đẩy mạnh chi phí bán hàng trong năm 2014 nhằm gia tăng khả năng cạnh tranh của mình. Tỉ lệ chi phí bán hàng đã tăng mạnh lên 57% từ 44.5% của năm 2013 trong cơ cấu chi phí hoạt động. Và theo đó cũng nâng tỉ trọng so với doanh thu thuần lên hơn 5% so với 3.3% của năm trước đó.

Tuy nhiên nếu so với NTP, chi phí bán hàng của BMP lại thấp hơn hẳn. Chi phí bán hàng của NTP chiếm trung bình hơn 70% cơ cấu chi phí các năm gần đây và chiếm trung bình 14% doanh thu thuần. Có thể thấy, chiến lược của NTP là đầu tư quảng bá và bỏ chiết khấu cao cho các đại lý của mình. Trong khi BMP lại chú trọng hơn vào việc phát triển mạnh mạng lưới phân phối nhằm đi vào khai thác sâu hơn thị trường sẵn có. Tính tới thời điểm hiện tại mạng lưới phân phối của công ty đã có trên 1,500 cửa hàng, tăng 600 cửa hàng và đại lý so với năm 2013.

Với áp lực cạnh tranh gay gắt từ NTP, HSG như hiện tại, chúng tôi cho rằng chi phí bán hàng của BMP sẽ tiếp tục tăng trong thời gian tới.

TÀI CHÍNH LÀNH MẠNH

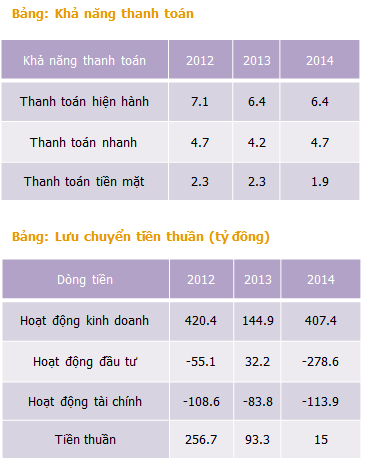

BMP không vay nợ ngân hàng nên gần như các chỉ số thanh toán đều ở mức khá an toàn. Nhờ lượng tiền mặt dồi dào nên chỉ số thanh toán tiền mặt đạt 1.9 lần giúp rủi ro thanh toán gần như không có.

Điểm sáng của công ty là dòng tiền thuần đều dương qua các năm. Mặc dù dòng tiền thuần năm 2014 giảm mạnh so với năm 2013 do hoạt động đầu tư tăng ở công ty mẹ và trả cổ tức cho cổ đông trong năm, tuy nhiên dòng tiền tạo ra từ hoạt động kinh doanh vẫn đủ sức tài trợ.

Tiền mặt được duy trì khá cao và có xu hướng tăng qua các năm, trung bình chiếm 33% tài sản ngắn hạn và 25% tổng tài sản của công ty. Phần lớn tiền mặt được công ty gửi ngân hàng lấy lãi cho thấy công ty khá thụ động trong việc quay vòng vốn. Công ty chỉ bắt đầu tái đầu tư lại từ năm 2013 vào dự án nhà máy tại Long An, tuy nhiên tốc độ triển khai nhìn chung khá chậm.

ROE của BMP và NTP có xu hướng giảm dần qua các năm do tốc độ tăng trưởng của lợi nhuận thấp hơn nhiều so với tốc độ tăng trưởng của vốn chủ. Trong khi đó, việc sử dụng đòn bẩy tài chính hiệu quả giúp chỉ số này của NTP năm 2014 (24.2%) bắt đầu vượt nhẹ BMP (23.5%) sau khi luôn thấp hơn BMP ở các năm trước đó. Cho dù vậy, ROE của cả BMP và NTP luôn giữ ở mức cao so với mặt bằng ngành nhựa nói riêng và thị trường nói chung.

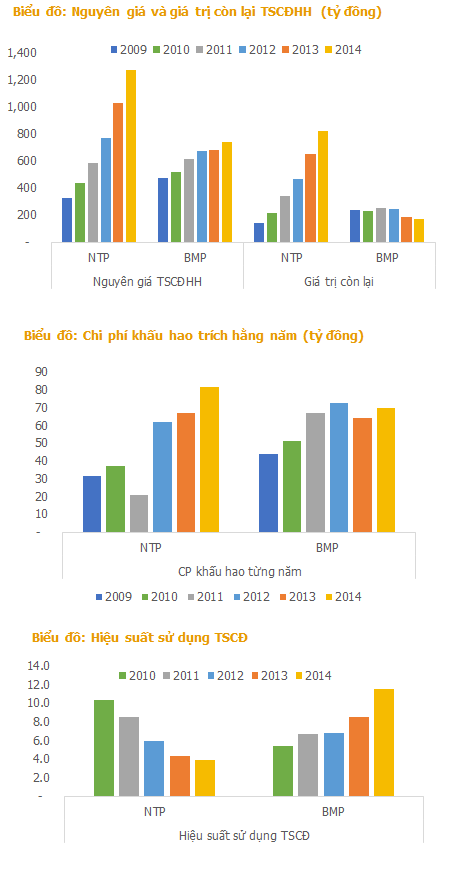

TÀI SẢN CỐ ĐỊNH GIẢM DẦN

TÀI SẢN CỐ ĐỊNH GIẢM DẦN

Và vì chỉ giữ tiền, không tái đầu tư dẫn tới giá trị còn lại của tài sản cố định giảm dần. Trái ngược hoàn toàn với NTP khi giá trị tài sản của công ty này liên tục tăng trưởng mạnh mẽ qua các năm. Tuy nhiên bù lại, hiệu suất sử dụng tài sản của BMP lại tăng dần do nhiều tài sản đã được khấu hao hết nhưng vẫn tạo ra giá trị kinh tế, trong khi các tài sản mới của NTP vẫn chưa đem lại giá trị tương xứng.

KẾ HOẠCH KINH DOANH NĂM 2015 THẬN TRỌNG

Quý 3.2015 dự kiến nhà máy mới bắt đầu cho ra 5 nghìn sản phẩm đầu tiên, vừa bù đắp lượng thiếu hụt để đi tới chạy hết công suất ở các nhà máy. Trên cơ sở đó kế hoạch sơ bộ về doanh thu trong năm 2015 đại diện công ty cho biết khoảng 2,600 tỷ đồng, tăng trưởng 8% so với năm 2014.

Cũng theo đại diện công ty cho biết giá nguyên liệu tháng 2.2015 đã được các nhà cung cấp báo tăng trở lại và công ty cũng dự báo dựa trên cơ sở giá nguyên liệu trong năm 2015 sẽ tăng nhẹ 3% so với năm 2014. Cạnh tranh sẽ quyết liệt hơn do vậy chi phí hoạt động cũng sẽ tiếp tục tăng (chính sách giữ khách hàng, khỏi động lại chương trình chống hàng giả …)

Công ty sẽ đầu tư 300 tỷ đồng cho nhà máy mới tại Long An (160 tỷ cho nhà máy, 140 tỷ cho máy móc) và chi phí cho nhân công sẽ tăng thêm khoảng 10% trong khi giá trị đầu tư chưa sinh lợi. Do vậy, lợi nhuận trước thuế kế hoạch công ty chỉ đặt ra khoảng 480 tỷ đồng, xấp xỉ thực hiện của năm 2014.

Cổ tức bằng tiền mặt năm 2014 sẽ tăng thêm 15% lên 35% (kế hoạch 20%), trong năm công ty đã chia 10% như vậy cổ tức còn lại là 25% cho năm 2014.

Về vấn đề truy thu thuế, đại diện công ty cho biết công ty đã nhanh chóng nộp vào kho bạc gần 80 tỷ đồng cuối quý 4. Và cục thuế đã tới công ty làm việc với đề nghị trả lại khoản tiền tương ứng mức cổ tức của SCIC đã chi trong năm 2009 – 2010? (khoảng 29 tỷ đồng). Tuy nhiên BMP chưa đồng ý với cách giải quyết trên vì mong muốn lấy lại tối thiểu 50% số tiền đã nộp. Sự việc vẫn chưa ngã ngũ và có lẽ sẽ tiếp tục kéo dài.

Khoản nợ khó đòi 35 tỷ đồng từ Nhựa Đức Thành đã được công ty trích lập dự phòng toàn bộ trong năm 2014.

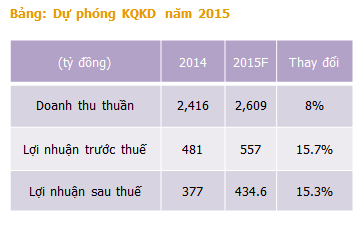

DỰ PHÓNG KQKD NĂM 2015

Chúng tôi đánh giá năm 2015 giá nguyên vật liệu sẽ tiếp tục có những chuyển biến tích cực nhờ ảnh hưởng trễ từ việc giá dầu giảm, qua đó biên lãi gộp của công ty sẽ có những cải thiện tốt hơn.

Tuy nhiên, khó khăn cũng sẽ luôn hiện hữu bởi sự cạnh tranh ngày càng gay gắt hơn từ các doanh nghiệp cùng ngành. Từ đó chúng tôi cho rằng sản lượng bán ra sẽ chỉ tăng thêm khoảng 3,500 tấn, giá bán cũng sẽ được công ty duy trì để giữ khách hàng, chi phí hoạt động sẽ tiếp tục tăng, đặc biệt là chi phí bán hàng.

Qua đó chúng tôi dự phóng doanh thu thuần cả năm 2015 sẽ khoảng 2,609 tỷ đồng, lợi nhuận sau thuế đạt hơn 434.6 tỷ đồng, tương ứng với mức tăng trưởng doanh thu và lợi nhuận lần lượt là 8% và 15.3% so với cùng kỳ. EPS forward cho 2015 đạt 9,550 đồng, tăng trưởng 15.3% so với năm 2014.

ĐỊNH GIÁ

ĐỊNH GIÁ

Sử dụng phương pháp định giá FCFF, với giả định tăng trưởng trong vô hạn là 5%/năm, tỷ suất lãi gộp vô hạn 25%, WACC 14.5%… giá trị của BMP sẽ là 94,000 đồng/cổ phiếu, cao hơn 15% so với giá đóng của ngày 06/03/2015.

Nếu so sánh tương quan định giá với các doanh nghiệp trong khu vực, BMP có mức định giá P/E tương đối hấp dẫn, khi P/E hiện tại chỉ là 9.65 lần, khá thấp so với các công ty khác.

Bài liên quan:

Nguồn: Nguyễn Ngọc Thành, Analyst, VFS Research