by finandlife22/09/2018 20:26

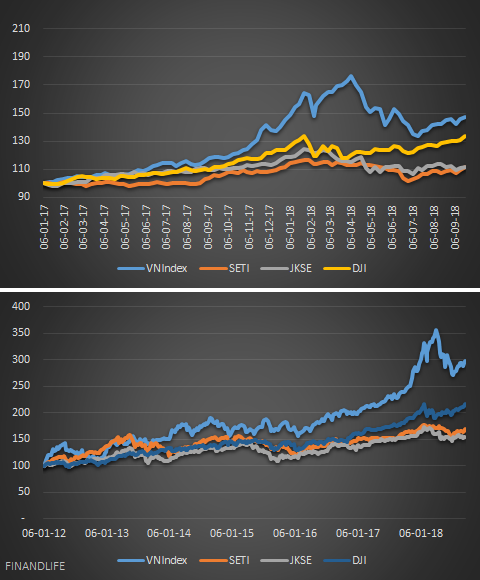

Điều này không hoàn toàn xấu, EM, Frontier còn có thể hưởng lợi nếu dòng vốn chốt lãi Mỹ chuyển về EM tiềm năng khi mức độ chênh lệch ngày càng lớn.

by finandlife12/09/2018 08:328c2af3dc-b947-4cfc-8087-efbbd175e1ba|0|.0|27604f05-86ad-47ef-9e05-950bb762570c

Tags:

StockAdvisory

by finandlife28/08/2018 17:09

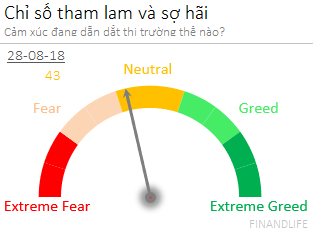

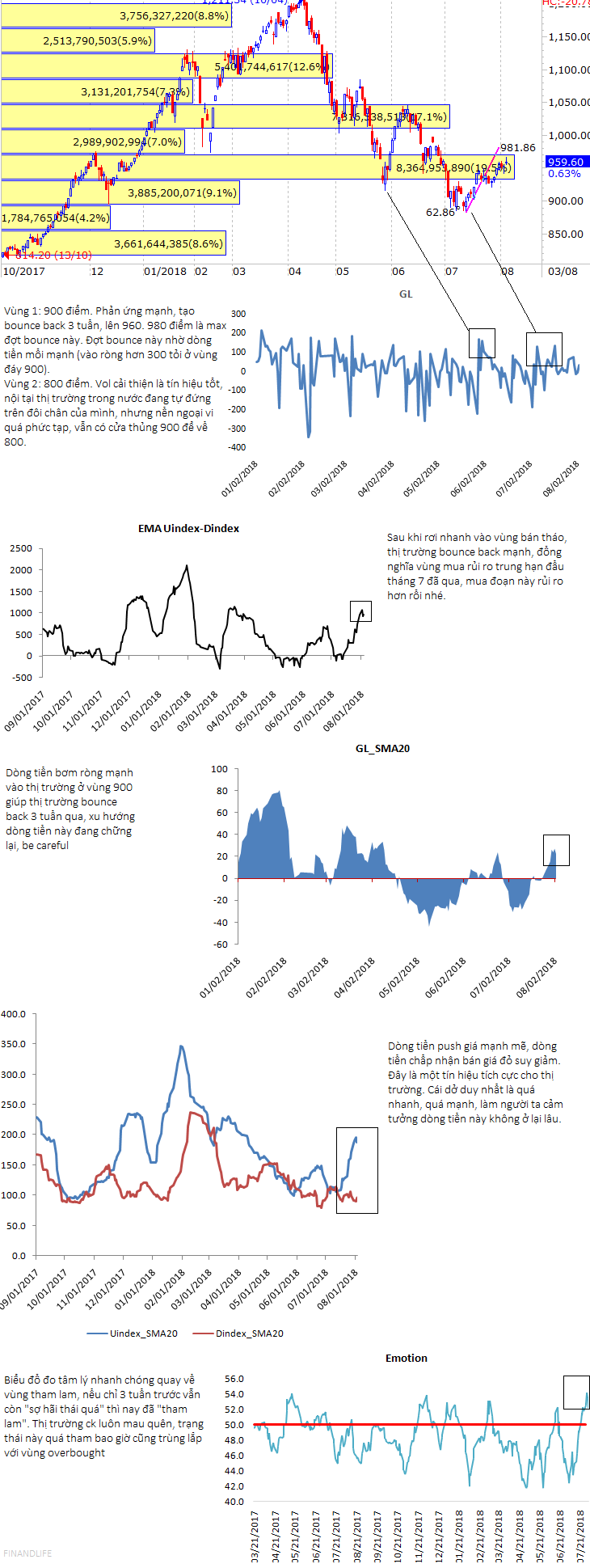

Chỉ số tham lam sợ hãi tiếp tục hành trình quay trở lại sau thời kỳ khủng hoảng niềm tin khủng khiếp tháng 4, tháng 5/2018. Sự quay trở lại này rất đáng mừng nhờ dẫn dẫn của các yếu tố nền tảng cơ bản cải thiện như tỷ suất sinh lãi so với trái phiếu ngân khố tăng, căng thẳng tỷ giá hạ nhiệt, CDS giảm, dòng tiền liên tục bơm ròng vào thị trường. Trong khi đó, những chỉ báo đo độ rộng của thị trường như cổ phiếu tăng so với giảm giá, áp lực tăng so với giảm, chênh lệch phái sinh so với cơ sở, tuy có cải thiện, nhưng chưa ổn định cho thấy cảm xúc người chơi vẫn còn nghi ngờ.

Chỉ số tham lam sợ hãi quay trở lại Neutral, ngày 28/8 chỉ số tham lam sợ hãi đạt 43 điểm, so với 1 tháng trước vẫn còn sợ hãi (36 điểm), sau khi tạo đỉnh cao tham lam cực độ vào 6 tháng trước (90 điểm), cho thấy sentiment thị trường ngày càng tốt lên. Chúng tôi từng kỳ vọng bounce back đợt này (từ cuối tháng 5) đủ mạnh để biến thành trend dài hạn, hiện, VNIndex đang tiếp cận vùng 1000 điểm, kỳ vọng đó ngày càng hiện thực.

FINANDLIFE

by finandlife05/08/2018 10:11

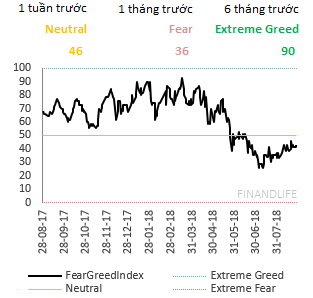

Nội tại thị trường trong nước đang có thể tự đứng trên đôi chân của mình, nhưng những yếu tố ngoại vi quá phức tạp như Trade War sẽ được Trump xem xét lại gói 200 tỷ thêm cho hàng hóa TQ vào 20/8 tới, CNY vẫn hụp lặn trong xu hướng giảm không phanh tạo áp lực ngày càng to lớn lên VND, VND chợ đen đã lên giá cao nhất mọi thời đại, gần 23.6k đồng ăn 1 USD.

Xu hướng bounce back 3 tuần vừa qua có thể nhìn thấy trước, nhưng tới thời điểm này vẫn chưa thể khẳng định bounce back này trở thành sóng tăng dài hạn, nhiều khả năng bounce back này sẽ sớm kết thúc khi mùa báo KQKD quý 2 chính thức qua đi.

Bài liên quan:

The time to bounce back Jul 2018

FINANDLIFE

by finandlife16/07/2018 09:14

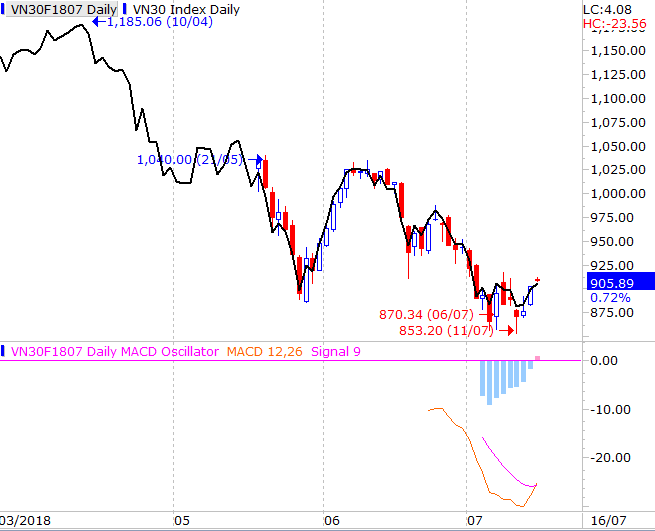

Kể từ khi Trade War officially vào 6/7/2018, thị trường toàn cầu bật tăng trở lại. Biểu đồ tất cả các thị trường quan trọng từ mỹ, đến nhật đến, TQ hay Thái Lan đều cho thấy bounce back đáng tin cậy. TIN RA LÀ BÁN.

FINANDLIFE

------

Cập nhật sáng 18/7