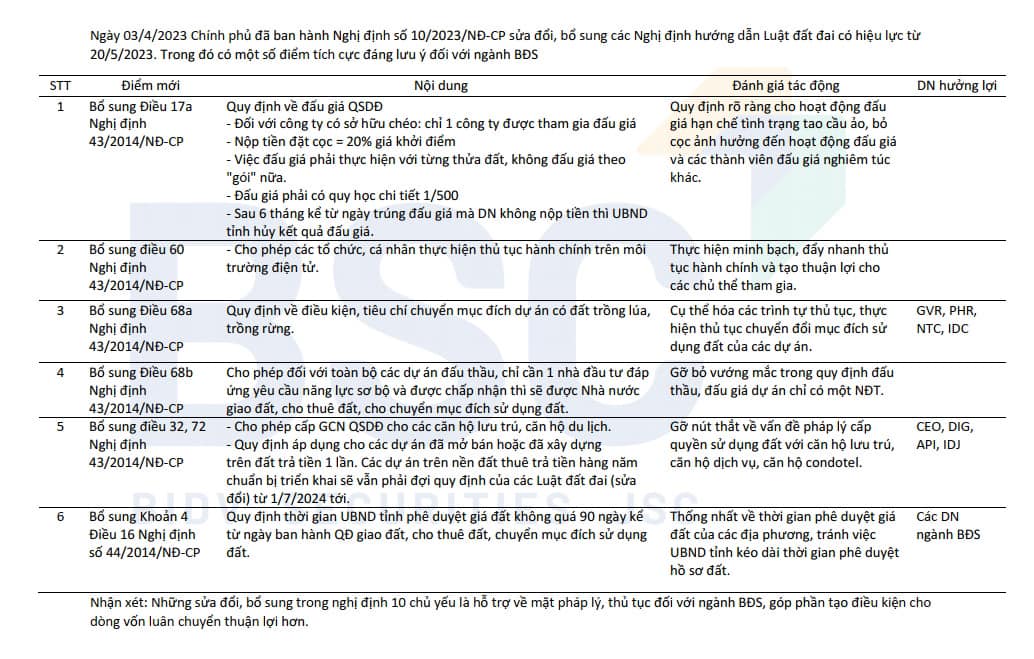

Ngày 03/04/2023, Chính phủ ban hành Nghị định số 10/2023/NĐ-CP (sau đây gọi là Nghị định 10) sửa đổi, bổ sung một số điều của các nghị định hướng dẫn thi hành Luật Đất đai. Nghị định 10 sẽ có hiệu lực từ ngày 20/05/2023. Các điểm chính như sau:

1. Bổ sung quy định làm cơ sở để cơ quan có thẩm quyền áp dụng thủ tục giao đất cho chủ đầu tư (CĐT) đủ điều kiện trong trường hợp CĐT là nhà đầu tư duy nhất tham gia đấu thầu. Trước đây, chưa có văn bản hướng dẫn địa phương giao đất cho CĐT đủ năng lực trong trường hợp chỉ có một CĐT đăng ký tham gia đấu thầu.

2. Bổ sung cơ sở, thủ tục để cấp giấy chứng nhận quyền sở hữu đối với loại hình BĐS du lịch.

3. Chủ đầu tư được thực hiện chuyển quyền sử dụng đất, bán tài sản hợp pháp gắn liền với đất cho nhà đầu tư khác trong thời hạn 24 tháng kể từ ngày dự án đầu tư bị chấm dứt hoạt động theo quy định.

4. Hướng dẫn cụ thể việc chuyển đổi mục đích sử dụng đất từ đất trồng lúa, đất rừng phòng hộ, đất rừng đặc dụng sang đất ở/dự án. Trong khi hướng dẫn trước đây chỉ liệt kê trình tự chung của các thủ tục phải tuân theo, nghị định mới hướng dẫn chi tiết về các tiêu chí cụ thể cho phép chuyển đổi mục đích sử dụng đất.

5. Thủ tục đấu giá quyền sử dụng đất thuộc sở hữu nhà nước toàn diện hơn như thời hạn thanh toán tiền đấu giá là 120 ngày kể từ khi CĐT có quyết định công nhận trúng đấu giá và yêu cầu đặt cọc trước 20% giá khởi điểm.

6. UBND cấp tỉnh có trách nhiệm ban hành quyết định phê duyệt giá đất không quá 90 ngày kể từ ngày cơ quan nhà nước có thẩm quyền ban hành quyết định giao đất (chúng tôi cho rằng đây là cơ sở để xác định tiền sử dụng đất). Nghị định 10 là cơ sở để quy định chính quyền địa phương rút ngắn thời gian phê duyệt giá đất thay vì trường hợp một số địa phương trì hoãn thẩm định hồ sơ giá đất do quy định trước đây chỉ đưa ra ước tính sơ bộ về thời gian phê duyệt.

Nhận định của chúng tôi

Nghị định 10 có tác động tích cực đối với các CĐT bất động sản nói chung do nghị định này đưa ra hướng dẫn chi tiết hơn để giải quyết các nút thắt pháp lý phổ biến về (1) cơ chế giao dự án khi chỉ có một CĐT tham gia đấu thầu, (2) chuyển đổi mục đích sử dụng đất, (3) đấu giá quyền sử dụng đất thuộc sở hữu nhà nước và (4) thời hạn phê duyệt giá đất, trong thời gian chờ Luật Đất đai mới được thông qua (dự kiến tháng 10/2023). Đặc biệt, chúng tôi tin rằng Điểm 4 và Điểm 5 sẽ giúp đẩy nhanh quy trình phê duyệt pháp lý cho các CĐT khu công nghiệp sở hữu quỹ đất cao su (như GVR và PHR) do nghị định mới cung cấp hướng dẫn rõ ràng hơn về việc chuyển đổi đất cao su thành đất KCN để cho thuê và về quy trình đấu giá quyền sử dụng đất thuộc sở hữu nhà nước. Trong khi đó, Điểm 2 sẽ có lợi cho CĐT bất động sản du lịch cũng như hỗ trợ tâm lý của người mua đối với loại hình sản phẩm này.

VCSC RESEARCH

===

BSC RESEARCH