KẾT QUẢ KINH DOANH CHUNG

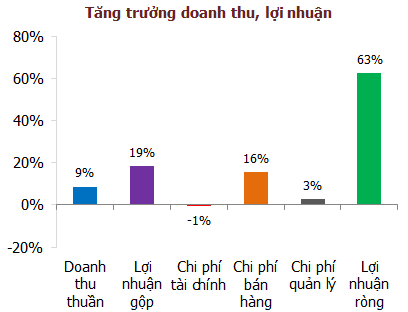

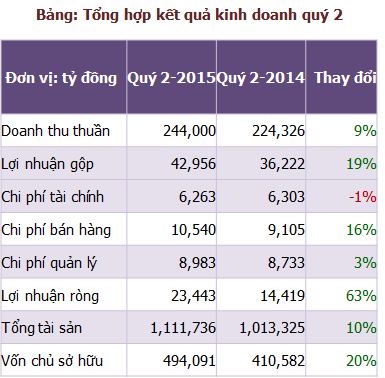

Kết quả sản xuất kinh doanh chung trong quý 2 năm nay của các công ty niêm yết ghi nhận sự đột phá rất ấn tượng về lợi nhuận sau thuế. Trong khi doanh thu thuần của 581 công ty công bố báo cáo tài chính quý 2 đạt 244,000 tỷ đồng, chỉ tăng 9% so với cùng kỳ, thì tổng lợi nhuận sau thuế lại đạt mức 23,443 tỷ đồng, tăng 63% so với cùng kỳ quý 2/2014. Trong khi phần lớn các công ty này có lợi nhuận chung giảm gần 1% ngay trong quý 1/2015 vừa qua, thì mức tăng 63% quý này có thể nói là rất ấn tượng.

Về doanh thu, GAS vẫn là công ty có doanh thu quý 2 lớn nhất với mức 15,780 tỷ đồng, giảm 16% so với cùng kỳ năm trước. Mặc dù ảnh hưởng suy giảm từ GAS là không nhỏ, nhưng nhóm các công ty lớn đứng ngay sau GAS lại tăng trưởng rất tốt trong kỳ này, đáng chú ý nhất là bộ tứ: VNM, HPG, MSN và MWG với tốc độ tăng trưởng doanh thu từ 14% đến 66%.

Quý 2 năm nay, biên lợi nhuận của các công ty niêm yết nhìn chung được cải thiện rất tích cực. Lợi nhuận gộp của 581 công ty đạt gần 43,000 tỷ đồng, tăng gần 20% so với cùng kỳ năm trước. Biên lợi nhuận gộp đã mở rộng đáng kể từ 16% trong quý 2/2014 lên gần 18% trong quý 2 năm nay.

Đóng góp đáng kể vào mức tăng lãi gộp chung phải kể đến đầu tiên là VNM. Quý 2 năm nay, dù doanh thu chỉ tăng 14%, nhưng nhờ giá sữa nguyên liệu đầu vào giảm, VNM đã cắt giảm được 8% chi phí nguyên liệu, giúp lãi gộp của công ty tăng vọt gần 40% so với cùng kỳ và đóng góp nhiều nhất cho lãi gộp chung của các công ty niêm yết.

Trong kỳ này, mặc dù lãi gộp chung của các công ty niêm yết chỉ tăng 19% so với cùng kỳ quý 2/2014, nhưng lợi nhuận sau thuế lại tăng đến 63%. Nguyên nhân chính lại đến từ cái tên KDC chứ không phải đến từ sữa của VNM hay bò của HAG. Quý 2 năm nay, KDC chính thức chuyển nhượng 80% BKD và ghi nhận một khoản doanh thu tài chính lên đến gần 6,600 tỷ đồng, làm lợi nhuận sau thuế của công ty tăng vọt lên đến 8,254% so với cùng kỳ, đạt mức 5,123 tỷ đồng – lớn gấp 2 lần lợi nhuận sau thuế của GAS. Một số công ty khác có lợi nhuận sau thuế lớn và tăng trưởng cao như VNM, HPG, HAG, CII, MSN… cũng góp đã phần không nhỏ để cùng KDC giúp lợi nhuận chung của các công ty niêm yết đạt được mức tăng trưởng ấn tượng trong kỳ này: đạt 23,443 tỷ đồng, tăng 63% so với cùng kỳ quý 2/2014, bất chấp lợi nhuận sau thuế của “ông lớn” GAS suy giảm ở mức kỷ lục: -20%.

Như vậy, KDC và GAS là hai công ty ảnh hưởng rất nhiều đến kết quả chung của các công ty niêm yết trong kỳ này. Quy mô rất lớn của GAS và sự đột biến của KDC đã làm thay đổi đáng kể kết quả chung của 581 công ty. Nếu loại bỏ hai công ty này. Doanh thu và lợi nhuận sau thuế trong kỳ này của 579 công ty lần lượt đạt 204,600 tỷ đồng và 11,130 tỷ đồng, tăng trưởng lần lượt 11% và 41% so với cùng kỳ quý 2/2014.

Ngay cả khi loại bỏ hai công ty trên, mức tăng lợi nhuận trong kỳ này vẫn ở mức khá cao: 41%. Với con số tăng trưởng này, có thể nói, các doanh nghiệp niêm yết đã có kết quả kinh doanh rất tốt trong quý 2 năm nay.

CƠ CẤU CHI PHÍ

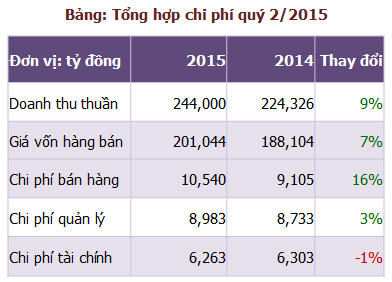

Ở khía cạnh cơ cấu chi phí, 581 công ty niêm yết kỳ này có tổng giá vốn hàng bán trong kỳ đạt 201,000 tỷ đồng, tăng 7% so với cùng kỳ quý 2 năm trước, thấp hơn mức tăng 9% của tổng doanh thu trong kỳ. GAS vẫn là công ty có giá vốn lớn nhất: 12,000 tỷ đồng, giảm 15% so với cùng kỳ năm trước.

Chi phí bán hàng chung của các công ty niêm yết kỳ này đạt mức 10,500 tỷ đồng, tăng khá cao so với mức 9,100 tỷ đồng của năm trước. Ba công ty có mức tăng chi phí bán hàng đáng kể là FPT, MSN và VNM với mức tăng trung bình lên đến 45%.

Trong khi chi phí bán hàng tăng đáng kể thì chi phí quản lý doanh nghiệp của các công ty trong kỳ này lại chỉ tăng 3%, từ mức 8,700 tỷ của quý 2/2014, chi phí quản lý doanh nghiệp quý 2/2015 đạt gần 9,000 tỷ đồng, chỉ tăng 3%. FPT và BVH là hai công ty có chi phí quản lý lớn nhất, tổng chi phí quản lý của riêng hai công ty này lên đến 1,000 tỷ đồng, chiếm hơn 11% tổng chi phí quản lý chung của 581 công ty niêm yết, cũng chính hai công ty này là nguyên nhân chủ yếu làm chi phí quản lý chung giảm tốc: So với cùng kỳ năm trước, FPT và BVH có chi phí quản lý doanh nghiệp kỳ này giảm gần 18%.

Chi phí quản lý tăng chậm làm chi phí vận hành chung (SG&A cost) của các công ty kỳ này chỉ tăng 9.5%, không cao hơn bao nhiêu so với tốc độ tăng của doanh thu chung.

Chi phí tài chính chung của các công ty niêm yết trong quý 2 năm nay giảm nhẹ 0.6% so với cùng kỳ quý 2 năm trước.

THỐNG LÊ SỐ LƯỢNG CÔNG TY LÃI/LỖ

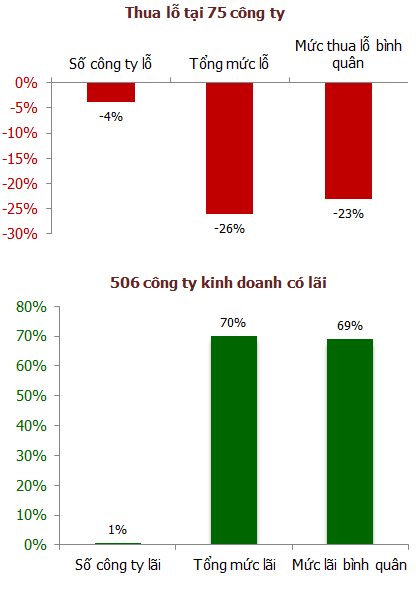

Quý 2 năm nay, trong tổng số 581 công ty niêm yết được thống kê, có 506 công ty kinh doanh có lãi, chiếm 87%. Dù số lượng công ty kinh doanh có lãi chỉ tăng 1%, nhưng số lãi bình quân lại đạt mức 45 tỷ đồng/công ty, tăng mạnh gần 70% so với cùng kỳ năm trước.

Ở chiều ngược lại, trong quý 2 năm nay, số lượng công ty thua lỗ là 75 công ty, dù chỉ giảm 4% so với cùng kỳ năm trước, nhưng tổng mức lỗ và mức thua lỗ bình quân lại giảm mạnh so với cùng kỳ quý 2/2014: Tổng mức lỗ kỳ này đạt 840 tỷ, giảm 26%; mức lỗ bình quân chỉ còn 11 tỷ/công ty, giảm 23% so với con số lỗ bình quân 14 tỷ của quý năm trước.

Như vậy, qua thống kê số lượng và mức thua lỗ/lời lãi của các công ty niêm yết kỳ nãy cũng đã phản ánh một tình hình kinh doanh tích cực hơn so với cùng kỳ năm trước

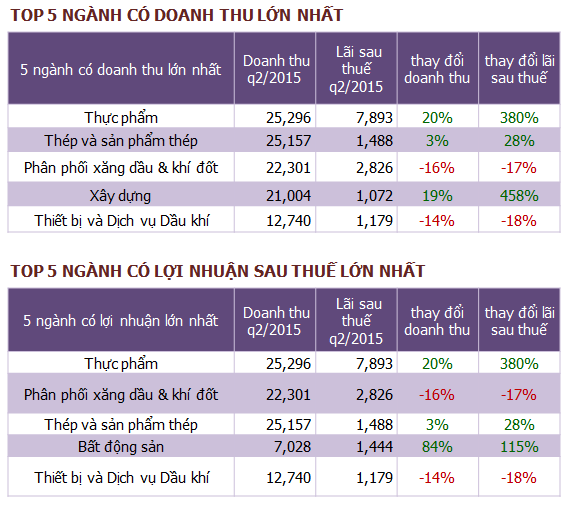

Nếu như quý 1/2015, ngành thép vẫn duy trì được ví trí số 1 về quy mô doanh thu, thì đến quý 2 năm nay, tốc độ tăng trưởng doanh thu lên đến 20% đã giúp ngành thực phẩm vươn lên vị trí số 1. Với tốc độ tăng trưởng doanh thu chỉ ở mức 3%, ngành thép tụt lại vị trí số 2. Ngành xây dựng kỳ này nhờ doanh thu của CTD và PVX tăng ở mức khá cao đã giúp ngành tăng trưởng 19% so với cùng kỳ quý 2 năm trước.

Về lợi nhuận sau thế, với đóng góp rất lớn của KDC và VNM, nhóm ngành thực phẩm vươn lên vị trí số 1 về quy mô lợi nhuận với tổng mức gần 7,900 tỷ đồng, tăng gần gấp 5 lần so với cùng kỳ quý 2 năm trước. Với con số tăng trưởng ấn tượng này, quy mô lợi nhuận của ngành thực phẩm đã bỏ xa quy mô lợi nhuận của ngành phân phối xăng dầu & khí đốt vốn chiếm giữ vị trí số 1 bấy lâu nay bởi sự đóng góp của GAS.

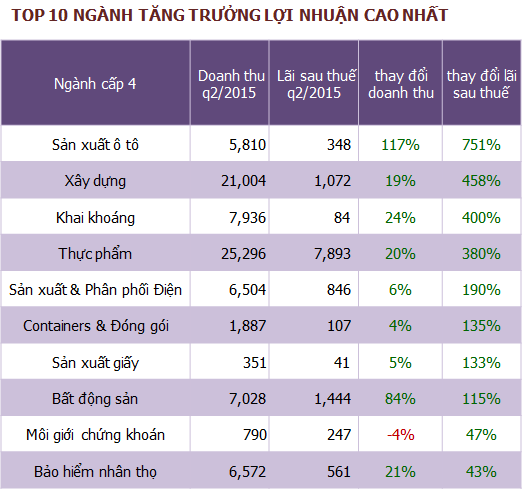

Thống kê 10 ngành có tổng lợi nhuận sau thuế tăng trưởng cao nhất trong quý 2 năm nay cho thấy: Cũng như quý 1 vừa qua, ngành ô tô vẫn chiếm giữ vị trí số 1 về tốc độ tăng trưởng lợi nhuận: Dù ngành này chỉ có 6 công ty: HHS, TMT, HTL, SVC, HAX, CMC nhưng lợi nhuận sau thuế quý 2 năm nay đạt gần 350 tỷ đồng, tăng gấp 8.5 lần so với quý 2/2014.

Với tốc độ tăng trưởng lần lượt ở mức 356% và 74% của CII và CTD, ngành xây dựng nói chung đã có được mức tăng trưởng lợi nhuận sau thuế ở mức 460% so với quý 2/2014.

Ngành sản xuất và phân phối điện kỳ này cũng góp mặt trong top 5 ngành có tốc độ tăng trưởng lợi nhuận cao nhất. Nguyên nhân chủ yếu đến từ PPC và NT2. Trong số 16 công ty cùng ngành thì riêng PPC và NT2 đã có lợi nhuận sau thuế đạt 440 tỷ đồng, chiếm 52% tổng lợi nhuận sau thuế của cả ngành và tăng trưởng gần 3,000% so với cùng kỳ năm trước.

Nguồn: VFS Research