Warburg Pincus có trụ sở New York, Mỹ, thành lập năm 1966, Warburg Pincus đang điều hành 17 quỹ đầu tư vào vốn cổ phần tư nhân (private equity) đang đầu tư hơn 60 tỉ đô-la vào hơn 800 công ty hoạt động tại hơn 40 quốc gia trên toàn thế giới.

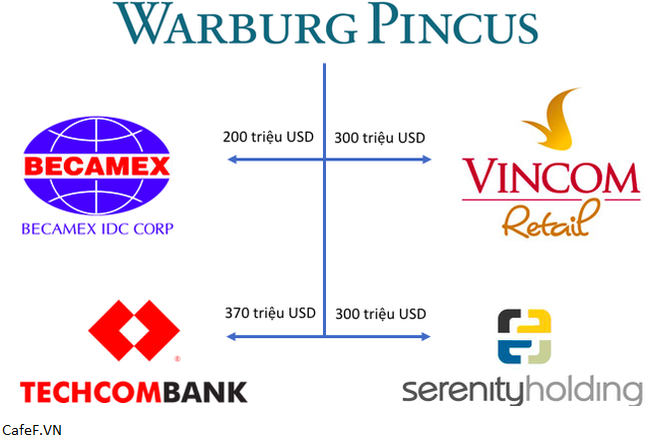

Warburg Pincus rót tiền vào VN đầu tiên vào 2013, thương vụ 200 triệu USD vào Vincom Retail, sau đó 100 triệu USD. Các khoản đầu tư này được giải ngân thông qua WP Investments III B.V và Credit Suisse AG dưới dạng (1) cổ phần ưu đãi cổ tức có quyền hoán đổi sang cổ phần phổ thông và (2) vay chuyển đổi, có thể chuyển đổi một phần hoặc toàn bộ sang cổ phần ưu đãi. WP chốt lãi hầu hết khoản đầu tư này sau 1 ngày VRE niêm yết, tức vào 7/11/2017, thu về 470 triệu USD. Hiện Warburg Pincus và Credit Suisse vẫn còn nắm giữ lần lượt là 4,89% và 1,63% cổ phần của Vincom Retail.

Thương vụ thứ 2 vào tháng 11/2016, Warburg Pincus cùng với VinaCapital và ông Don Lam, CEO của VinaCapital đã đạt được thỏa thuận thành lập một liên doanh chuyên về đầu tư và quản lý khách sạn. Mục tiêu lâu dài của các nhà đầu tư khi rót vốn vào liên doanh này là để đón đầu lượng khách du lịch tới khu vực được dự báo sẽ tăng trưởng mạnh mẽ trong vòng 10 năm tới, đặc biệt là du khách Trung Quốc. Các thương hiệu thuộc hệ thống Serenity gồm có Fusion Resorts, Fusion Suites, Alma Resorts, À La Carte Living. Liên doanh của Warburg Pincus và VinaCapital cũng tiến hành mua lại 50% cổ phần của khách sạn Metropole Hà Nội từ quỹ VOF với giá khoảng 100 triệu USD.

Sau thoái vốn VRE thu về 470 triệu USD, WP tái đầu tư vào TCB và BCM.

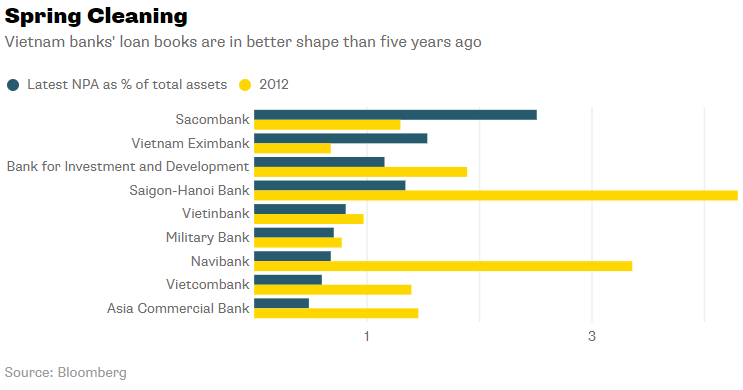

Quyết định mua TCB dựa trên quá trình xử lý nợ xấu đã xong, chu kỳ tăng trưởng ngành mới bắt đầu. NPA của TCB hiện chỉ còn 1.6% tổng tài sản. Nhận định liên quan đến động thái này, Andy Mukherjee tờ Bloomberg cho biết “nền kinh tế VN hiện đang rất khác so với trước, nếu trước kia nền kinh tế dựa vào xuất khẩu dầu thô, gạo, cà phê và giầy dép. Thì nay, Samsung đã chọn VN làm chuỗi cung ứng điện thoại thông minh toàn cầu”

Trong suốt lịch sử phát triển của công ty, Warburg Pincus đã đầu tư và góp phần gây dựng nên nhiều tên tuổi lớn trong ngành dịch vụ tài chính tiêu dùng và ngân hàng ở các nền kinh tế mới nổi ở Ấn Độ, Trung Quốc, và Brazil. Một số ví dụ về kinh nghiệm của công ty trong ngành bao gồm: Capital First, ICICI Lombard, Kotak Mahindra Bank và AU Small Finance Bank ở Ấn Độ, và China Huarong, Hwabao WP Fund (trước đây là Fortune SG), Cango và Wacai ở Trung Quốc.

Thương vụ tiếp theo, WP kết hợp với Tổng công ty Đầu tư và phát triển công nghiệp – Becamex IDC thành lập một liên doanh với số vốn hơn 200 triệu USD để phát triển chuỗi logistics và bất động sản công nghiệp tại Việt Nam, tập trung phát triển và vận hành nhà kho và nhà xưởng xây sẵn và xây theo yêu cầu của khách hàng tại các khu kinh tế và công nghiệp chủ chốt ở Việt Nam. Ngoài ra, liên doanh này cũng sẽ xây dựng các bất động sản liên quan đến ngành công nghiệp như trung tâm nghiên cứu, văn phòng chia sẻ, và trung tâm dữ liệu.

Nguồn: CafeF, Bloomberg, trang chủ WP.