Trong bài viết “LAF-Bài học quản trị” hơn 1 năm trước, chúng tôi đã chỉ ra những lỗ hổng trong mô hình quản trị, một trong những nhân tố lớn đẩy một công ty từng làm ăn rất tốt đi vào khó khăn, thua lỗ nặng nề.

Trong bài viết lần này, tôi lại muốn ghi nhận những gì mà LAF đã làm được trong hơn 1 năm qua. Từ mức lỗ lên đến 89.2 tỷ đồng vào quý 2 năm 2012, tiếp tục thua lỗ 19.6 tỷ đồng trong quý 3 năm đó, đến quý 4 năm 2012, công ty chỉ còn thua lỗ 8 tỷ đồng. Bước sang năm 2013, LAF đã không còn thua lỗ nữa, công ty lãi ròng 6.45 tỷ đồng trong quý 3, lũy kế 3 quý, LAF đã đạt 19.4 tỷ đồng lợi nhuận sau thuế. Sự cải thiện trong hoạt động sản xuất kinh doanh của LAF thời gian qua cho phép chúng tôi kỳ vọng sự quay trở lại của một trong những đại biểu lớn trên thị trường thực phẩm nói chung và nhân hạt điều nói riêng.

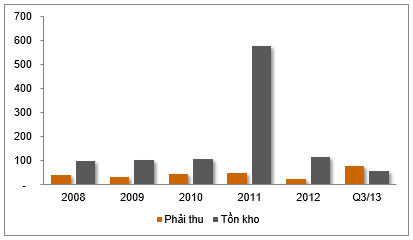

Tuy lợi nhuận 3 quý đầu năm 2013 không lớn nhưng sự cải thiện đó phần nào cho thấy quyết tâm cải tổ hoạt động, cắt giảm những ung nhọt mà công ty đã tạo ra trước đây. Tồn kho đã giảm mạnh từ mức 767.7 tỷ đồng vào quý 3 năm 2011 xuống còn 52.3 tỷ đồng vào quý 3 năm 2013. Đây là mức sụt suy giảm rất lớn nhưng lại là diễn biến đáng được chờ đợi, mức tồn kho mới có vẻ phù hợp hơn với năng lực bán hàng và diễn biến ngành hạt điều của Việt Nam hiện tại (cụ thể xem hình 1).

Hình 1, phải thu và tồn kho trong những năm qua

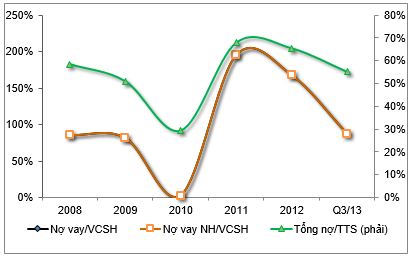

Cùng với quyết tâm giảm hàng tồn, công ty cũng đã cố gắng trong việc tái thiết tình hình công nợ của mình. Công nợ nói chung và nợ vay nói riêng đã bắt đầu giảm trong năm 2012, và xu hướng đó tiếp tục diễn ra trong năm 2013, tính đến cuối quý 3, nợ chỉ còn chiếm dưới 55% tổng tài sản, trong đó, nợ vay đã thấp hơn nguồn vốn chủ sở hữu (Cụ thể xem hình 2). Đây cũng là hành động cần thiết nhằm thiết lập trạng thái bình thường trong cơ cấu vốn của doanh nghiệp-yếu tố đã trở nên bất bình thường vào cuối 2011.

Hình 2, Cơ cấu nguồn vốn những năm qua

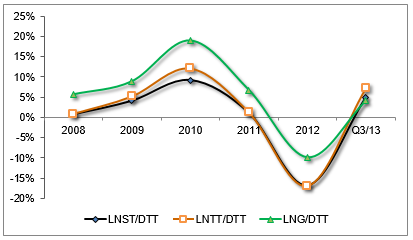

Như một hệ quả tất yếu, quyết tâm cơ cấu lại của công ty đã giúp LAF dần vực dậy những chỉ tiêu hiệu quả hoạt động như biên lãi gộp, biên lãi ròng và lợi nhuận trên vốn. Hình 3 cho thấy, các biên lợi nhuận có vẻ đã tạo đáy trong năm 2012, hiện nay những chỉ tiêu này bắt đầu phục hồi và quay lại mức trung bình.

Hình 3, Biên lãi trong những năm qua

Tính đến cuối 2012, lỗ lũy kế đã làm cho khoản mục lợi nhuận chưa phân phối phải ghi nhận mức âm 140 tỷ đồng, đến cuối quý 3, con số này chỉ còn âm 121 tỷ đồng. Có lẽ sẽ cần một thời gian nữa, LAF mới thiết lập con số này về 0. Nhưng sẽ công bằng hơn nếu chúng ta nhìn vào những cải thiện mà LAF đã làm được; những bài học mà LAF đã rút ra để hướng con tàu kinh doanh đi vào vùng an toàn và bớt rủi ro hơn.

Với mức giá 5,400 đồng (giá đóng cửa ngày 22/10/2013), chúng ta phải nhìn nhận ra sao với LAF? Giá trị sổ sách của LAF hiện nay là 6,415 đồng, P/B chỉ là 0.7. Một cổ phiếu có P/B bé hơn 1 chỉ phù hợp với những công ty không tạo ra được lợi nhuận và triển vọng tương lai u ám. LAF lại khác, những cải thiện về mặt tài chính và kinh doanh của công ty trong thời gian qua mang đến kỳ vọng tốt về triển vọng sắp đến.

Về phương diện kỹ thuật, LAF bắt đầu đi vào giai đoạn tích lũy sau chu kỳ giảm mạnh từ năm 2011. Thời gian tích lũy trong hơn 10 tháng qua, khung giá giao động từ 4000 đồng đến 6000 đồng. Với những cải thiện về mặt cơ bản, chúng tôi kỳ vọng LAF có thể đạt mức giá 6,500 đồng trong thời gian gần tới, đây cũng là ngưỡng kháng cự mạnh gần nhất mà LAF phải vượt qua nếu muốn chinh phục những mốc cao hơn (cụ thể xem hình 4)

Hình 4, Biểu đồ giá LAF trong thời gian qua

Tôi viết bài này để gởi đến những khách hàng của chúng tôi, những người đã thường xuyên hỏi chúng tôi về “cơ hội đầu tư vào những cổ phiếu rau muống”. Với LAF, chúng tôi cho rằng đã đến lúc giới thiệu cho nhà đầu tư yêu thích cách đầu tư này một cơ hội như thế.

Nguồn: finandlife