§ Bất chấp thất bại tại Doha, dầu tiếp tục xu hướng tăng giá

§ Tâm lý giao dịch bị ảnh hưởng khi thị trường Trung Quốc giảm mạnh

§ Nếu loại VIC, nước ngoài vẫn mua ròng mạnh

§ Gợi ý đầu tư vào nhóm cao su tự nhiên

§ Nhận định xu hướng

§ Cổ phiếu tuần qua: EVE, BFC, DQC

Diễn biến một số chỉ số quan trọng

Thế giới

US Dollar Index: 94.5 (+0.3%), tăng nhẹ so với ngày 11/4

Đồng Yên Nhật: 109.7 (-1.5%), giảm so với ngày 11/4

Giá dầu WTI: 42.6 USD/thùng (+7.2%), tăng mạnh so với ngày 11/4

Giá vàng: 1,259 USD/Ounce (+1.5%), tăng khá so với ngày 11/4

Chứng khoán Mỹ, DJI: 18,096 (+3%), tăng khá so với ngày 11/4

Trong nước

Khối ngoại bán ròng 4 tỷ từ 11/4 đến 21/4, nếu loại VIC, nhà đầu tư nước ngoài tiếp tục mua ròng 826 tỷ.

PE: 12.4, không đổi so với ngày 11/4

DIY: 3.83%, cao hơn so với 3.64% ngày 11/4

Đợt rà soát định kỳ giá xăng dầu, liên bộ Tài Chính, Công Thương giữ nguyên mức giá bán lẻ xăng dầu các loại.

1. Bất chấp thất bại tại Doha, dầu tiếp tục xu hướng tăng giá

Mặc dầu các nước sản xuất dầu thô chủ chốt không đạt được thỏa thuận đóng băng sản lượng sản xuất tại hội nghị Doha hôm chủ nhật vừa qua, nhưng đây không phải là điều bất ngờ khi giới phân tích đã dự báo từ trước đó. Do vậy, giá dầu cũng chỉ điều chỉnh giảm nhẹ khi ra tin chính thức, sau đó tiếp tục quay lại đà tăng đã xác lập từ giữa tháng 2/2015.

Tính đến 2:30PM Việt Nam, giá dầu WTI đạt 42.72 USD/thùng, leo lên mức cao nhất kể từ giữa tháng 11/2015. Phân tích kỹ thuật giá dầu cho thấy diễn biến tăng trưởng trong thời gian qua có tính tin cậy rất cao.

Biểu đồ 1: Diễn biến giá dầu thô WTI thời gian qua

Nguồn: Reuters

Tính tin cậy này còn được hỗ trợ khá tốt bởi các yếu tố cơ bản, khi nhận định của Cơ quan năng lượng quốc tế (IEA) cho biết “2016 sẽ chứng kiến sự sụt giảm nguồn cung lớn nhất của khối không thuộc OPEC trong 25 năm, điều đó sẽ giúp thị trường trở về trạng thái cân bằng từ tình trạng thừa mứa nguồn cung như hiện nay”. Ngoài ra, tồn kho dầu thô tuần qua của Mỹ chỉ tăng 2.08 triệu thùng, thấp hơn mức dự báo 2.4 triệu thùng và sản lượng cũng giảm từ mức trung bình 8.98 triệu thùng một ngày về mức 8.95 triệu thùng giúp củng cố xu hướng tăng trưởng trong giá dầu.

2. Tâm lý giao dịch bị ảnh hưởng khi thị trường Trung Quốc giảm mạnh

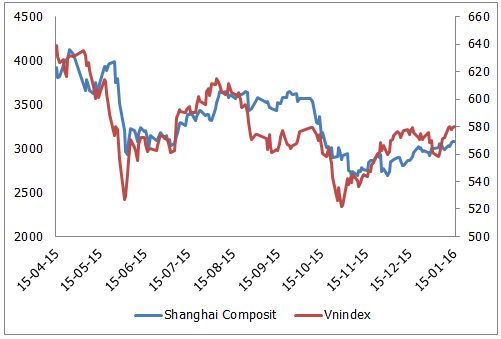

Cổ phiếu công nghệ và cổ phiếu ngân hàng tại thị trường Trung Quốc giảm đột ngột trong ngày 20/4 làm hầu hết chỉ số chứng khoán quốc gia này giảm mạnh, Shanghai Composite giảm 2.3%. Điều đó phần nào tác động đến thị trường chứng khoán Việt Nam, VNIndex biến động đến 2.3% trong khoảng thời gian này.

Theo tính toán của chúng tôi, hai chỉ số này có độ tương quan 0.74 trong giai đoạn 7/2015 đến nay.

Biểu đồ 2: Tương quan giữa Shanghai Composite và VNIndex

Nguồn: IBSC Research

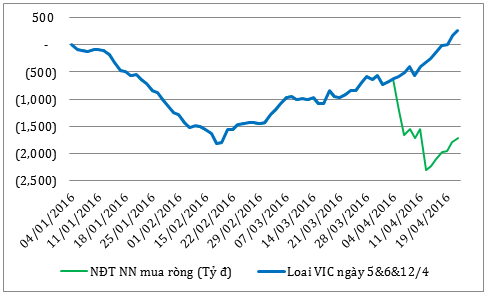

3. Nếu loại VIC, nước ngoài vẫn mua ròng mạnh

Nhà đầu tư nước ngoài quay trở lại mua ròng mạnh mẽ trong thời gian gần đây, nếu loại trừ >1900 tỷ đồng thoái vốn khỏi VIC vào ngày 5, 6 và ngày 12/4 vừa qua, thì giá trị mua ròng đạt khoảng 2,400 tỷ đồng từ giữa tháng 2/2016 đến nay.

Hành động của khối ngoại không chỉ cung cấp thêm nguồn cầu cho thị trường mà còn là một chỉ báo quan trọng của nhà đầu tư trong nước. Trong quá khứ, giai đoạn mua ròng mạnh của nhà đầu tư nước ngoài bao giờ cũng là giai đoạn tăng trưởng tích cực của Index.

Biểu đồ 3: Giao dịch ròng tích lũy nhà đầu tư nước ngoài YTD (Tỷ đ)

Nguồn: IBSC Research

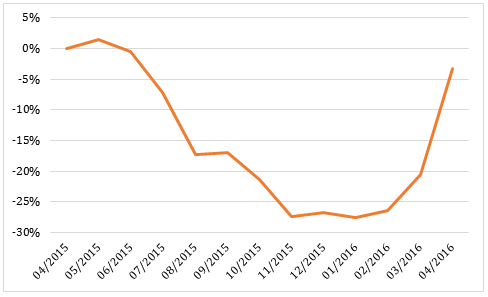

4. Gởi ý đầu tư vào nhóm cổ phiếu cao su tự nhiên

Chỉ số giá nhóm cổ phiếu cao su đã giảm 27.4% trong năm 2015, và tăng trở lại 9.1% YTD (xem biểu đồ 4). Chúng tôi nhận thấy xu hướng tăng điểm không những được thể hiện trên biểu đồ phân tích kỹ thuật, mà còn cả trên diễn biến cơ bản ngành.

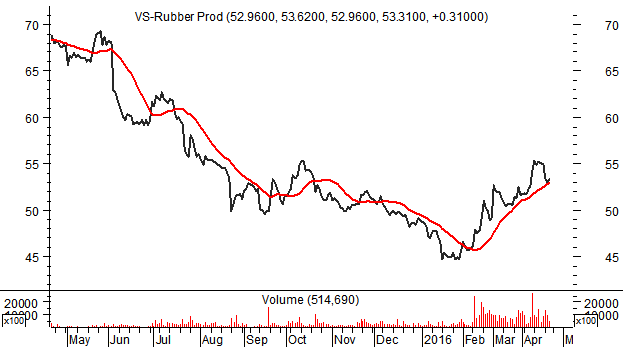

Trong 1 năm qua, giá cao su tự nhiên thế giới có lúc giảm đến 28%, nhưng sau khi tạo đáy từ tháng 11/2015 đến 1/2016, giá đã tăng trưởng trở lại mạnh mẽ, đặc biệt là trong tháng 3, tháng 4/2016, giá hiện tại đã về vùng một năm trước (xem biểu đồ 5).

Biểu đồ 4: Chỉ số giá ngành cao su

Nguồn: Vietstock Data

Biểu đồ 5: Biến động giá cao su tự nhiên thế giới 1 năm qua

Nguồn: IBSC Research

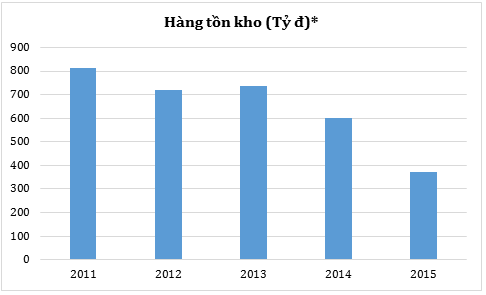

Ngoài ra, số liệu tồn kho các doanh nghiệp sản xuất cao su tự nhiên của Việt Nam đang giảm rất mạnh. Tổng tồn kho 5 công ty niêm yết lớn gồm DPR, HRC, PHR, TNC, TRC đã giảm 19% trong năm 2014, tiếp tục giảm 38% trong năm 2015. Điều này cho thấy áp lực cung sản phẩm đã giảm đi đáng kể, giúp thị trường trở nên cân bằng hơn.

Biểu đồ 6: Biến động hàng tồn kho các công ty cao su

* DPR, HRC, PHR, TNC, TRC

Chúng tôi gợi ý nhà đầu tư nên chú ý nhóm ngành này, đặc biệt trong bối cảnh giá cả hàng hóa, dầu thô, và giá cao su thế giới đang quay lại xu hướng tăng.

Chuyên viên phân tích của chúng tôi sẽ chia sẻ cụ thể hơn trong báo cáo chuyên đề sắp tới.

5. Nhận định xu hướng

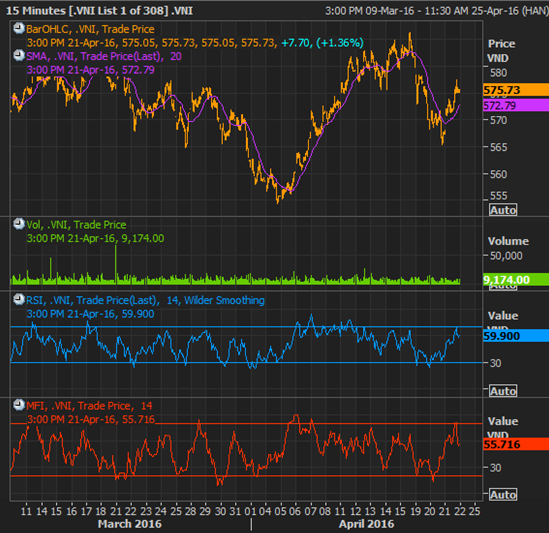

Xu hướng giá dầu đang ủng hộ tích cực cho nhóm cổ phiếu dầu khí và nhóm cổ phiếu hàng hóa như cao su, đường, tài nguyên cơ bản… Nhà đầu tư nước ngoài liên tục mua ròng với giá trị lớn giúp thị trường thêm lửa. Biểu đồ kỹ thuật VNIndex 15 phút ủng hộ cho xu hướng tăng quay trở lại (xem biểu đồ 7).

Tuy vậy, diễn biến bất ổn của thị trường chứng khoán Trung Quốc có thể ảnh hưởng đến tâm lý giao dịch của nhà đầu tư Việt Nam. Kết quả kinh doanh quý 1 dần lộ diện có thể tạo bức tranh trái chiều, phân hóa.

Biểu đồ 7: VNIndex 15 phút

Nguồn: Reuters

6. Cổ phiếu tuần qua

EVE: Báo cáo phân tích đầy đủ

Chúng tôi sử dụng phương pháp định giá chiết khấu dòng tiền FCFF cho ra kết quả giá trị hợp lý của công ty ở mức 45,600 đồng. Với diễn biến hiện tại chúng tôi khuyến nghị Nhà đầu tư tận dụng các nhịp điều chỉnh sâu để Mua vào gia tăng tỷ suất sinh lợi cho mục tiêu dài hạn.

BFC: Báo cáo phân tích nhanh

BFC là một trong những doanh nghiệp sản xuất phân bón đầu ngành, với thương hiệu NPK Đầu Trâu Bình Điền được biết đến rộng trãi trên cả nước, đặc biệt là các tỉnh Đông Nam Bộ. Năm 2015, thị trường phân bón gặp diễn biến khó khăn, giá tất cả các loại bón đều sụt giảm, tuy nhiên tốc độ giảm giá phân phức hợp NPK lại chậm hơn so với các loại phân đơn đầu vào, nhờ đó công ty vẫn giữ được lợi nhuận ổn định đồng thời duy trì tỷ lệ cổ tức cao và đều đặn cho cổ đông (28%).

Trong dài hạn, BFC đi theo chiến lược mở rộng quy mô, chiếm lĩnh thị trường cả nước và đẩy mạnh hoạt động xuất khẩu. Đến cuối năm 2015, công ty đã hoàn thành dự án xây dựng các dây chuyền sản xuất mới, nâng tổng công suất thiết kế toàn công ty lên 750,000 tấn/năm, tăng 50% so với công suất trước đó và phấn đấu đến năm 2017 con số này sẽ đạt 1 triệu tấn/năm. Tuy nhiên, việc mở rộng quy mô quá nhanh có thể khiến công ty gặp áp lực về tiêu thụ sản phẩm do thị trường phân bón đã đi vào giai đoạn bão hòa, đồng thời nhu cầu phân bón đang có xu hướng sụt giảm do tình hình hạn hán khắc nghiệt ở các tỉnh đồng bằng sông Cửu Long.

DQC: Cập nhật Đại Hội Cổ Đông 2016

Đồng quan điểm thận trọng với ban lãnh đạo công ty, chúng tôi cho rằng, doanh thu thuần năm 2016 của công ty có thể đạt 1,135 tỷ đồng, tăng 5% so với cùng kỳ; lợi nhuận sau thuế ước đạt 206 tỷ đồng, tương đương cùng kỳ dựa vào một số giả định như sau: - Doanh thu nội địa tăng trưởng 25% so với cùng kỳ, - Biên lãi gộp giảm nhẹ xuống còn 32%, - Doanh thu hoạt động tài chính giảm nhẹ do lãi bán hàng trả chậm giảm (chưa tính phần lợi nhuận tài chính “bất thường” 100 tỷ đồng nêu trên) - Tỷ trọng chi phí bán hàng/doanh thu giảm do giảm chi phí cho chiến dịch truyền thông. Theo đó, EPS 2016 (chưa tính pha loãng do phát hành cổ phiếu trả cổ tức 10%) khoảng 7,100 đồng/cổ phiếu, tương ứng PE forward so với giá thị trường hiện tại khoảng 9.21 lần. Phương pháp định giá chiết khấu dòng tiền FCFF của chúng tôi cho kết quả giá trị hợp lý của cổ phiếu DQC là 72,000 đồng/cổ phiếu, cao hơn 8% so với giá thị trường hiện tại. Do đó, chúng tôi khuyến nghị NẮM GIỮ đối với cổ phiếu DQC ở thời điểm hiện tại.

Finandlife