Công ty cổ phần Cao su Miền Nam (CSM) vừa công bố báo cáo tài chính Quý 4 với kết quả kinh doanh năm 2013 tăng trưởng ấn tượng. Mặc dù doanh thu thuần chỉ tăng trưởng nhẹ so với năm trước do tình hình kinh tế khó khăn, sức mua sụt giảm, nhưng công ty vẫn có được lợi nhuận tăng trưởng đột biến nhờ giá cao su nguyên liệu giảm, tỷ giá ổn định và chi phí lãi vay giảm.

Dự báo năm 2014, doanh thu của công ty sẽ tăng khoảng 20% nhờ tiêu thụ sản phẩm mới của dự án nhà máy sản xuất lốp Radial. Lợi nhuận sau thuế có thể sụt giảm do doanh thu từ sản phẩm mới chưa đủ bù đắp chi phí lãi vay và khấu hao. Chúng tôi cho rằng, với dự án này, tiềm năng tăng trưởng của CSM trong trung và dài hạn là khá tích cực

Cuối cùng, các phương pháp định giá của chúng tôi cho kết quả giá cổ phiếu CSM trên thị trường đang ở mức khá sát với giá trị thực.

Kết quả kinh doanh 2013 ấn tượng

Công ty cổ phần Cao su miền Nam (CSM) vừa công bố báo cáo tài chính Quý 4 với kết quả kinh doanh khả quan. Doanh thu thuần đạt 801.2 tỷ đồng, tăng 5.1% so với cùng kỳ nhờ đẩy mạnh công tác bán hàng, đặc biệt trong lĩnh vực xuất khẩu. Giá cả nguyên liệu, vật tư ổn định giúp giá vốn chỉ tăng 4.6%, lợi nhuận gộp đạt 218.6 tỷ đồng, tăng 6.52% so với cùng kỳ. Trong kỳ chi phí tài chính giảm mạnh (-56%) chủ yếu do chi phí lãi vay và chiết khấu thanh toán giảm, trong khi doanh thu tài chính tăng 16.7 tỷ đồng do trong kì công ty thoái vốn cổ phiếu Cao su Phước Hoà. Cùng với việc kiểm soát tốt chi phí bán hàng, chi phí quản lý, CSM đạt 140 tỷ đồng lợi nhuận trước thuế, tăng 56.4% so với Quý 4/2012.

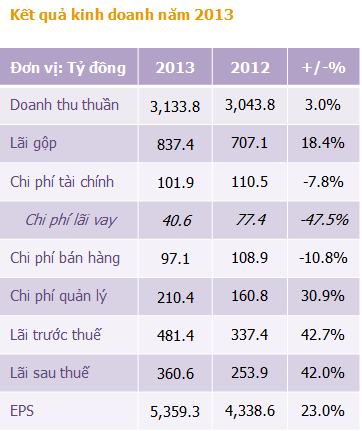

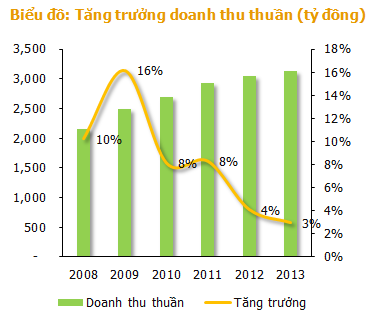

Luỹ kế cả năm 2013, CSM đạt 3,133.8 tỷ đồng doanh thu thuần, chỉ tăng gần 3% so với năm 2012 và đạt 96.4% kế hoạch đặt ra đầu năm. Giá nguyên liệu cao su sụt giảm giúp giá vốn giảm 1.73% đạt 2,296.4 tỷ đồng, lãi gộp tăng đến 18.4% đạt 837.4 tỷ đồng. Doanh thu tài chính tăng trong khi chi phí tài chính, đặc biệt là chi phí lãi vay sụt giảm mạnh, chi phí bán hàng đươc kiểm soát tốt… nên mặc dù chi phí quản lý doanh nghiệp tăng 30%, kết quả lợi nhuận trước và sau thuế của công ty vẫn tăng trưởng ấn tượng.

Cụ thể, lợi nhuận trước thuế năm 2013 đạt 481.4 tỷ đồng, tăng 42.7% so với cùng kỳ, lợi nhuận sau thuế đạt 360.6 tỷ đồng, tăng 42%, vượt 75% kế hoạch đặt ra đầu năm.

Uy tín thương hiệu, thị phần rộng lớn

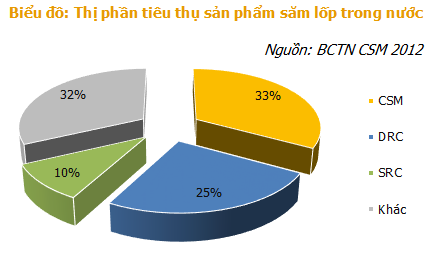

Hiện nay, Casumina là doanh nghiệp săm lốp chiếm thị phần cao nhất cả nước với khoảng 33% thị phần. DRC đứng thứ 2 với khoàng 25%, SRC đứng thứ 3 với khoảng 10%. 32% còn lại thuộc về các doanh nghiệp nước ngoài và một số doanh nghiệp trong nước khác. Trong đó, CSM vượt trội trong phân khúc săm lốp xe máy. DRC chiếm lĩnh thị trường lốp xe tải nặngvà chuyên dụng. SRC có thế mạnh về lốp xe đạp. Xét riêng săm lốp ô tô và xe máy, CSM chiếm 25% thị phần săm lốp ô tô và 35% thị phần săm lốp xe máy trên phạm vi cả nước. Điều này cho thấy vị thế khá vững chắc của CSM trong ngành, giúp CSM duy trì được khả năng cạnh tranh cao trên thị trường hiện nay.

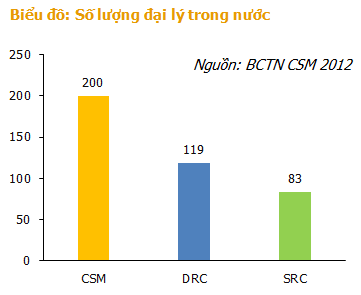

Với hơn 35 năm kinh nghiệm trong ngành sản xuất săm lốp, thương hiệu Casumina đã và đang trở nên quen thuộc với người tiêu dùng Việt Nam. Hiện tại, công ty có hơn 200 đại lý cấp I và đã xây dựng mạng lưới tiêu thụ thông qua các nhà phân phối tại 36 quốc gia và vùng lãnh thổ để quảng bá thương hiệu và tiêu thụ sản phẩm. Trong cơ cấu doanh thu hàng năm của CSM, tỷ trọng xuất khẩu chiếm khoảng 22-25%, tiêu thụ nội địa chiếm khoảng 75-80%. Mục tiêu đến năm 2015, doanh thu xuất khẩu sẽ chiếm khoảng 35% tổng doanh thu của công ty.

Với hơn 35 năm kinh nghiệm trong ngành sản xuất săm lốp, thương hiệu Casumina đã và đang trở nên quen thuộc với người tiêu dùng Việt Nam. Hiện tại, công ty có hơn 200 đại lý cấp I và đã xây dựng mạng lưới tiêu thụ thông qua các nhà phân phối tại 36 quốc gia và vùng lãnh thổ để quảng bá thương hiệu và tiêu thụ sản phẩm. Trong cơ cấu doanh thu hàng năm của CSM, tỷ trọng xuất khẩu chiếm khoảng 22-25%, tiêu thụ nội địa chiếm khoảng 75-80%. Mục tiêu đến năm 2015, doanh thu xuất khẩu sẽ chiếm khoảng 35% tổng doanh thu của công ty.

Doanh thu tăng trưởng ổn định

Doanh thu của CSM tăng trưởng tương đối ổn định từ năm 2007 đến nay với tốc độ tăng trưởng bình quân CAGR 8.2%/năm. Mặc dù tốc độ tăng trưởng doanh thu của CSM có xu hướng chậm lại kể từ năm 2009 do năng lực hoạt động đang dần đạt tối đa công suất thiết kế. Tuy nhiên, kết quả tăng trưởng 3 – 4% trong 2 năm 2012 và 2013 là đáng ghi nhận trong bối cảnh tổng cầu và sức mua trong nước sụt giảm, kinh tế thế giới còn nhiều khó khăn.

Chúng tôi cho rằng, bắt đầu từ năm 2014, doanh thu của CSM sẽ có sự cải thiện đáng kể nhờ dự án lốp Radial toàn thép sắp sửa hoàn thành và đi vào hoạt động trong Quý I/2014.

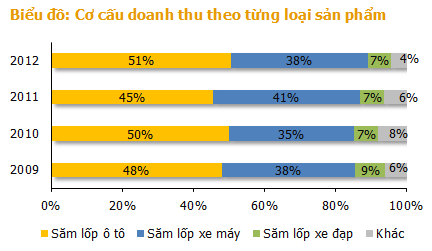

Săm lốp ô tô và xe máy là hai sản phẩm chủ lực của Casumina từ khi thành lập đến nay. Săm lốp ô tô chiếm khoảng 45 – 51% doanh thu thuần và 45 – 55% lợi nhuận gộp của CSM hàng năm. Trong khi đó, săm lốp xe máy chiếm khoảng 35 – 41% doanh thu thuần và 35 – 40% lợi nhuận gộp.

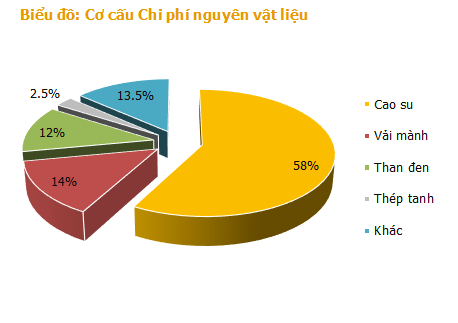

Nguyên liệu đầu vào chuyển biến tích cực

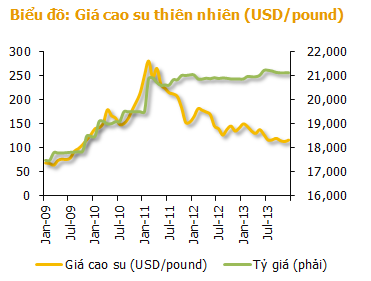

Nguyên liệu chính để sản xuất sản phẩm của công ty bao gồm: Cao su thiên nhiên, cao su tổng hợp, vải mành, than đen, thép tanh và một số loại hóa chất khác. Trong đó chỉ có cao su thiên nhiên công ty mua trong nước, còn lại hầu hết các nguyên vật liệu khác (chiếm khoảng 60% chi phí nguyên liệu) công ty phải nhập khẩu. Các nguyên vật liệu này chiếm đến 60 – 65% giá thành sản phẩm. Do đó, biến động giá nguyên vật liệu (đặc biệt là giá cao su) và tỷ giá ảnh hưởng đáng kể đến chi phí giá thành, biên lợi nhuận và hiệu quả hoạt động của công ty.

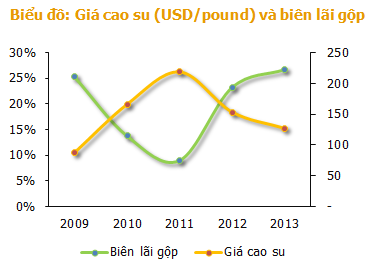

Năm 2010 – 2011, nhu cầu tăng cao ở các nước tiêu thụ chủ yếu như Trung Quốc, Hàn Quốc, EU khiến giá cao su thiên nhiên tăng cao. Cùng với việc tỷ giá trong nước tăng mạnh khiến biên lãi gộp và hiệu quả hoạt động của công ty sụt giảm. Tuy nhiên, từ năm 2012 đến nay, giá cao su liên tục giảm trong khi tỷ giá ít biến động giúp công ty cải thiện biên lợi nhuận và hiệu quả hoạt động.

Dự báo giá cao su thiên nhiên thời gian tới sẽ chỉ biến động trong biên độ hẹp do nguồn cung vẫn ở mức cao giúp công ty tiếp tục có được lợi nhuận khả quan.

Nhà máy radial bắt đầu hoạt động năm 2014

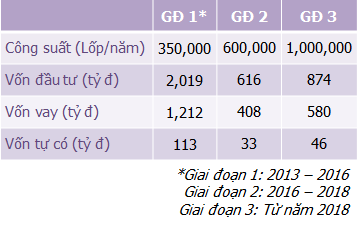

Dự án Nhà máy sản xuất lốp Radial toàn thép công suất 1,000,000 lốp/năm được công ty bắt đầu đầu tư từ năm 2012 với tổng vốn đầu tư dự kiến lên tới 3,500 tỷ đồng hiện đang được công ty gấp rút hoàn thành giai đoạn 1 (công suất 350,000 lốp/năm).

Tổng vốn đầu tư trong giai đoạn này dự kiến khoảng 2,000 tỷ đồng. Đến thời điểm cuối năm 2013, CSM đã giải ngân 1,100 tỷ đồng cho dự án này. Dự kiến dự án sẽ hoàn thành và chạy thử trong Quý 1/2014. Từ đầu Quý 2/2014 sản phẩm mới sẽ bắt đầu được tiêu thụ trên thị trường. Sản lượng tiêu thụ dự kiến trong năm 2014 là 175,000 lốp (50% công suất thiết kế giai đoạn 1) tương đương trên 800 tỷ đồng doanh thu.

Chúng tôi cho rằng, với uy tín thương hiệu, thị phần và những đặc tính ưu việt so với lốp Bias thông thường, sản phẩm lốp Radial của công ty sản xuất ra sẽ được thị trường đón nhận tích cực. Doanh thu năm 2014 có thể tăng trưởng 20% nhờ tiêu thụ sản phẩm mới này.

Tuy nhiên, thời gian đầu nhà máy hoạt động, doanh thu tiêu thụ sản phẩm có thể không đủ bù đắp chi phí khấu hao và lãi vay. Điều này có thể ảnh hưởng không tốt đến biên lợi nhuận của công ty trong ngắn hạn.

Xu hướng hiện nay trên thế giới đang chuyển dần từ việc sử dụng các sản phẩm lốp Bias sang lốp Radial. Trong khi đó sản phẩm lốp Radial tiêu thụ ở Việt Nam hiện chủ yếu là nhập khẩu (đầu Quý 4/2013 có thêm sản phẩm lốp radial của DRC tuy nhiên sản lượng không đáng kể). Đặc biệt mức độ cạnh tranh ở phân khúc lốp ô tô tải Radial hiện tại tương đối thấp do các doanh nghiệp sản xuất lốp xe nước ngoài tại Việt Nam như Kumho… chủ yếu sản xuất lốp radial cho xe con và phục vụ thị trường xuất khẩu. Do đó, chúng tôi cho rằng dự án này sẽ mang lại triển vọng tăng trưởng cao cho CSM trong trung và dài hạn.

Gánh nặng vay nợ

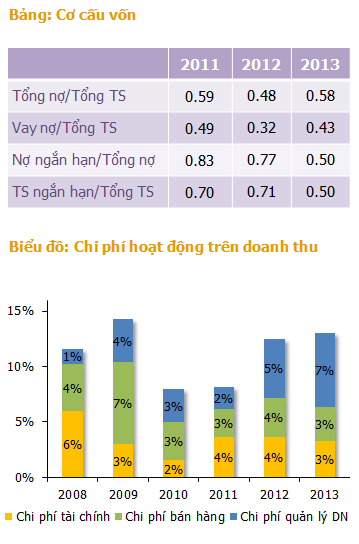

Để đầu tư cho dự án lốp Radial, CSM phải vay thương mại khoảng 2,200 tỷ đồng. Điều này sẽ dẫn đến gánh nặng vay nợ cao cho công ty trong thời gian tới (Lãi vay VNĐ dài hạn khoảng 11%/năm, lãi vay USD dài hạn khoảng 5%/năm). Tính đến thời điểm cuối năm 2013, tỷ lệ nợ trên tổng tài sản và nợ vay trên tổng tài sản của CSM là 0.58 và 0.43, tăng mạnh so với thời điểm cuối năm 2012. Tỷ lệ nợ ngắn hạn trên tổng nợ cũng giảm dần do công ty chủ yếu vay nợ dài hạn để tài trợ cho dự án. Số dư vay nợ dài hạn đến thời điểm 31/12/2013 của công ty là 813 tỷ đồng, vay nợ ngắn hạn là 444.3 tỷ đồng.

Chi phí lãi vay năm 2013 giảm mạnh 47% so với năm 2012 tương đương gần 37 tỷ đồng do lãi vay giảm. Tuy nhiên, chi phí tài chính chỉ giảm 8% tương đương 8.6 tỷ đồng do công ty gia tăng các khoản chiết khấu thanh toán trong bối cảnh kinh tế khó khăn, sức mua suy giảm. Thời gian tới, chi phí lãi vay cho dự án Radial sẽ là gánh nặng cho công ty, đặc biệt trong giai đoạn đầu của dự án.

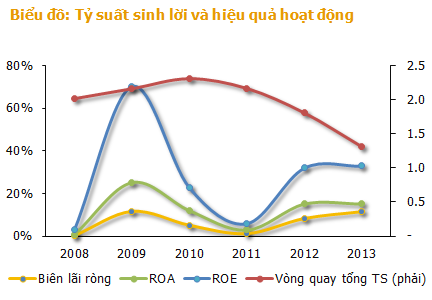

Chi phí quản lý tăng mạnh

Chi phí quản lý (chủ yếu là chi phí nhân viên quản lý) năm 2012 – 2013 tăng khá mạnh so với các năm trước, chiếm 5 – 7% tổng doanh thu của công ty (khá cao so với mức 2 – 3% của DRC) đẩy tổng chi phí hoạt động lên mức 13 – 14% tổng doanh thu, cao hơn so với mức 8 – 9% của năm 2010 – 2011.

Biên lợi nhuận có thể sụt giảm trong ngắn hạn

Có thể thấy biên lãi gộp của công ty tương quan khá chặt chẽ với biến động giá cao su tự nhiên. Năm 2011, giá cao su đạt đỉnh khiến biên lãi gộp chỉ đạt 9%. Năm 2012 – 2013 giá cao su giảm giúp biên lãi gộp cải thiện mạnh ở mức 23% và 27%.

Chúng tôi cho rằng, giá cao su thời gian tới sẽ tiếp tục diễn biến thuận lợi. Tuy nhiên bắt đầu từ năm 2014, chi phí khấu hao của nhà máy sản xuất lốp Radial sẽ làm giảm biên lãi gộp của công ty đặc biệt trong giai đoạn đầu của dự án (sản lượng tiêu thụ chưa đạt mức hoà vốn).

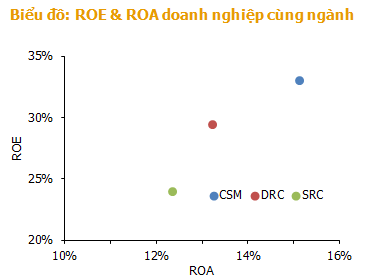

Tổng tài sản tăng nhanh trong giai đoạn đẩy mạnh đầu tư trong khi doanh thu tăng trưởng chậm lại khiến hiệu suất sử dụng tài sản của CSM sụt giảm. Tuy nhiên với việc biên lãi gộp tăng mạnh, các chỉ tiêu tỷ suất sinh lời trên vốn của CSM được cải thiện đáng kể và ở mức cao so với các doanh nghiệp cùng ngành trong năm 2012 – 2013.

Năm 2014, biên lợi nhuận có thể sụt giảm do gánh nặng lãi vay và chi phí khấu hao. Tuy nhiên với việc tiêu thụ sản phẩm mới lốp Radial, doanh thu của CSM sẽ cải thiện đáng kể. Điều này sẽ giúp công ty tiếp tục có được tỷ suất sinh lời trên vốn cao.

So sánh với doanh nghiệp cùng ngành

So với các doanh nghiệp săm lốp nội địa đang niêm yết, các chỉ số ROE và ROA của CSM năm 2013 nhỉnh hơn so với DRC và vượt trội so với SRC do năm 2013 DRC đã bắt đầu gánh chịu chi phí lãi vay và khấu hao cho dự án lốp Radial.

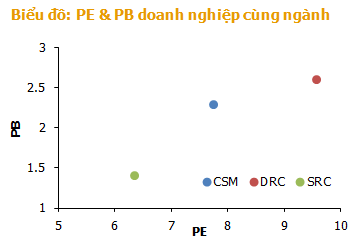

Với hoạt động ổn định, tiềm năng tăng trưởng và tỷ suất sinh lời cao hơn, cổ phiếu DRC và CSM đang được thị trường định giá khá cao so với cổ phiếu SRC, thể hiện ở chỉ số PE & PB của 3 doanh nghiệp này.

Lợi nhuận năm 2014 có thể sụt giảm

Chúng tôi cho rằng, nhà máy mới sẽ đi vào hoạt động đúng tiến độ trong năm 2014 giúp công ty tiêu thụ được khoảng 125 – 150 ngàn lốp Radial. Doanh thu của công ty năm 2014 sẽ tăng khoảng 20% so với năm 2013 đạt 3,761 tỷ đồng. Chi phí khấu hao và lãi vay cho dự án sẽ làm giảm biên lãi gộp về khoảng 22%. Lợi nhuận sau thuế năm 2014 đạt khoảng 243.1 tỷ đồng, giảm 32.6% so với năm 2013.

Định giá tương đối hợp lý

Mô hình định giá theo phương pháp FCFF của chúng tôi (tốc độ tăng trưởng dài hạn 5%/năm, chi phí sử dụng vốn bình quân WACC 17.28%) cho kết quả giá trị cổ phiếu CSM ở mức 40,714 đồng/cổ phiếu, thấp hơn 2% so với giá đóng cửa ngày 07/02/2014.

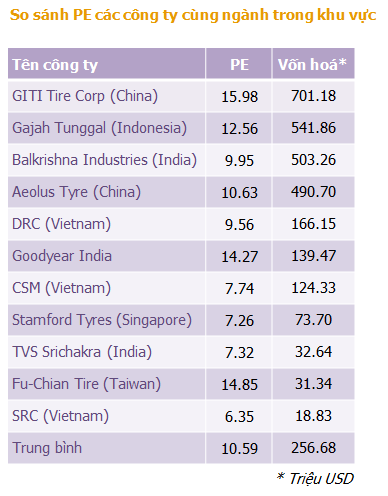

Trong khi đó, phương pháp định giá so sánh tương đối PE (trung bình các công ty cùng ngành trong khu vực) cho kết quả cao hơn ở mức 47,496 đồng/cổ phiếu, cao hơn 14.4% so với giá đóng cửa ngày 07/02/2014.

Giá trị cổ phiếu CSM khi kết hợp cả 2 phương pháp định giá này theo tỷ trọng 50:50 là khoảng 44,105 đồng, cao hơn 6.3% so với giá đóng cửa ngày 07/02/2014.

Nguồn: finandlife|VFS Research