Kế tiếp bài viết,

BTP - Cổ phiếu đột biến đến từ thay đổi cách hoạch toán kế toán, chúng tôi xin gởi đến bài khuyến nghị chi tiết từ VFS Research.

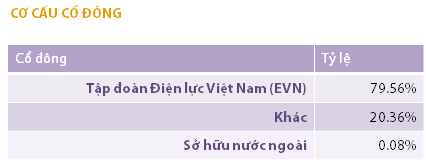

Công ty Cổ phần Nhiệt Điện Bà Rịa (BTP) không những tạo ra những con sóng lớn về giá trên thị trường mà còn có sự thay đổi mạnh mẽ trong báo cáo kết quả kinh doanh năm 2012 và 6 tháng đầu năm 2013. Tuy nhiên, khi đi sâu vào phân tích, chúng tôi nhận thấy sự thay đổi này chủ yếu đến từ việc thay đổi chính sách hạch toán kế toán chứ không đến từ sự cải thiện hoạt động sản xuất kinh doanh. Nhiên liệu đầu vào không thật sự ổn định là nguyên nhân chính dẫn đến sản lượng sản xuất và doanh thu thuần của công ty “bấp bênh”. Trong khi đó, việc giá bán phụ thuộc quá nhiều vào công ty mẹ EVN khiến BTP khó cải thiện biên lợi nhuận.

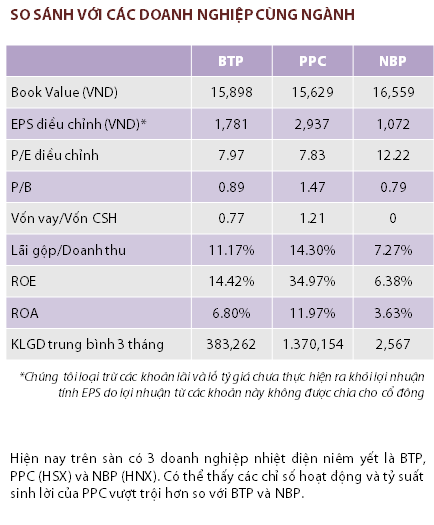

Ngoài ra, theo tính toán của chúng tôi, P/E forward 2013 của BTP ở mức 11.2 lần, khá cao so với định giá của PPC. Không những thế, BTP cũng đã chốt quyền chi trả cổ tức bằng tiền mặt 11% vào ngày hôm nay, nên rất có thể không còn hiệu ứng ngày chốt quyền nào nữa trong thời gian gần tới.

Với tất cả yếu tố trên, chúng tôi cho rằng “BTP sẽ khó tạo thêm những con sóng tăng lớn như cổ phiếu này đã từng làm được vào cuối 2012 đầu 2013”.

-----------------------------------------------------------

Hưởng lợi nhờ phương pháp hạch toán mới

Năm 2000, để thực hiện dự án Đuôi Hơi 306-2 Nhà Máy Nhiệt Điện Bà Rịa, BTP phải vay khoảng 50 tỷ Won từ nguồn vốn vay quỹ hợp tác phát triển kinh tế Hàn Quốc – EDCF. Trước năm 2012, công ty hạch toán số dư ngoại tệ khoản vay này theo tỷ giá Xuất nhập khẩu. Do đồng Won ít được giao dịch trên thị trường nên tỷ giá này chênh lệch khá cao so với tỷ giá thực tế tại ngân hàng thương mại. Dẫn đến việc mỗi năm BTP phải ghi nhận một khoản không nhỏ lỗ từ chênh lệch tỷ giá.

Tuy nhiên, từ ngày 24/10/2012, Bộ Tài Chính đã ban hành Thông tư 179/2012/TT-BTC quy định lại về việc ghi nhận, đánh giá, xử lý các khoản chênh lệch tỷ giá hối đoái. Theo đó, năm 2012, thay vì phải hạch toán số dư ngoại tệ của khoản vay đồng Won theo tỷ giá xuất nhập khẩu (khoảng 19.41 VNĐ/Won), BTP chỉ phải hạch toán theo tỷ giá mua tại ngân hàng thương mại (khoảng 17.74 VNĐ/Won). Cùng với việc tỷ giá đồng Won trong năm ít biến động, công ty đã không còn phải ghi nhận lỗ do chênh lệch tỷ giá. Điều này giúp công ty tiết giảm hơn 102 tỷ đồng chi phí tài chính so với năm 2011.

Đây là nguyên nhân chủ yếu giúp lợi nhuận sau thuế năm qua của công ty tăng trưởng đột biến (+116%) mặc dù doanh thu thuần có sự sụt giảm mạnh (-40%) do sản lượng điện tiêu thụ giảm.

Lợi nhuận 6 tháng 2013 tiếp tục khả quan

Đầu năm 2013, công suất và sản lượng tiêu thụ của BTP gia tăng nhờ quyết định điều chuyển nhiên liệu khí thấp áp cấp cho các hộ công nghiệp sang cho BTP của PVN. Điều này giúp cho doanh thu thuần 6 tháng đầu năm 2013 của công ty đạt 791 tỷ đồng, tăng 19% so với cùng kỳ, hoàn thành 45% kế hoạch doanh thu cả năm.

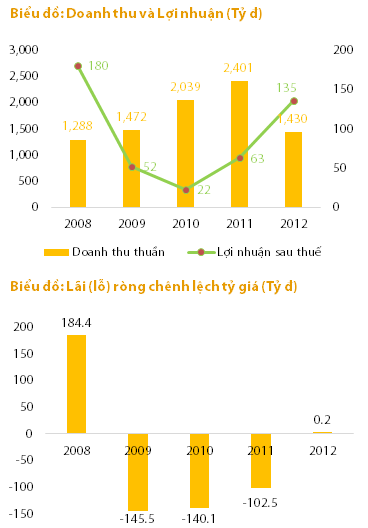

Trong khi đó, việc đồng Won liên tục mất giá so với USD và cả VNĐ (có thời điểm giảm giá 8% so với đầu năm) giúp công ty ghi nhận gần 33 tỷ đồng lãi chênh lệch tỷ giá, đẩy lợi nhuận sau thuế lên hơn 70 tỷ đồng, tăng 25% so với cùng kỳ và vượt 30% kế hoạch lợi nhuận cả năm 2013.

Kế hoạch 2013 thận trọng

Năm 2013, với sản lượng điện tiêu thụ dự báo tăng, công ty đặt kế hoạch doanh thu 1,739 tỷ đồng, tăng 22% so với thực hiện năm 2012. Tuy nhiên kế hoạch lợi nhuận sau thuế lại chỉ có 53.8 tỷ đồng, thấp hơn 60% so với thực hiện năm 2012.

Với kết quả kinh doanh 6 tháng đầu năm khả quan, chúng tôi cho rằng, công ty sẽ hoàn thành kế hoạch doanh thu và vượt mạnh kế hoạch lợi nhuận nhờ tỷ giá đồng Won tiếp tục diễn biến thuận lợi.

Sản lượng điện sản xuất không ổn định

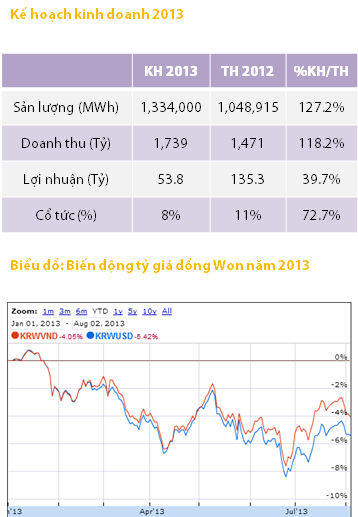

Nguồn nguyên liệu chính để vận hành nhà máy của BTP là nhiên liệu khí đồng hành được PVGas cung cấp từ mỏ Cửu Long và nhiên liệu dự phòng là dầu DO. Nếu lượng khí Cửu Long suy giảm (ưu tiên hàng đầu là cung cấp cho nhà máy Đạm Phú Mỹ), công ty phải sử dụng dầu DO với chi phí rất cao.

Hiện tại sản lượng khí thu gom tại mỏ Cửu Long mỗi năm không ổn định và đang suy giảm, ảnh hưởng rất nhiều đến nguồn nhiên liệu đầu vào và sản lượng điện sản xuất của công ty. Trong trường hợp không còn khí Cửu Long, công ty mới được sử dụng khí Nam Côn Sơn theo hợp đồng đã ký với PVGas.

Sản lượng khí không đủ lại không được ưu tiên, có thể thấy BTP khá bị động đối với nguồn nguyên liệu đầu vào, điều đó lý giải phần nào doanh thu của BTP khá “bấp bênh” khi mà sản lượng điện hàng năm không ổn định, đặc biệt từ năm 2010 tới nay.

Từ tháng 3/2011 giá khí PVGas bán cho các nhà máy điện dần đi vào ổn định theo cơ chế tăng 4%/năm và kể từ tháng 3/2016 trở đi sẽ chỉ tăng 2%/năm. Việc giá khí được tăng theo lộ trình như vậy sẽ giúp BTP chủ động hơn trong việc cân đối chi phí đầu vào, bên cạnh đó EVN cũng cam kết sẽ mua điện với giá hợp lý để BTP luôn có lãi.

Hết khấu hao tài sản cố định sau năm 2014

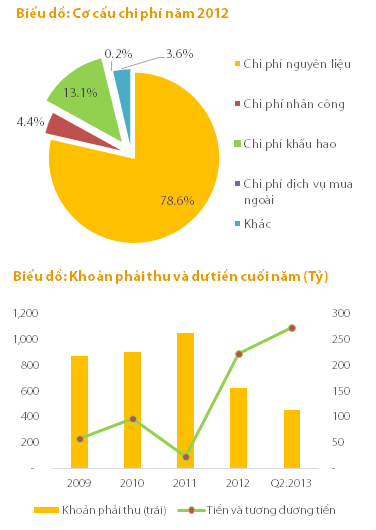

Trung bình mỗi năm, chi phí khấu hao của BTP chiếm khoảng 13% tổng chi phí sản xuất. Với giá trị tài sản cố định còn lại của công ty vào thời điểm cuối năm 2012 khoảng 358 tỷ đồng, chi phí khấu hao mỗi năm khoảng 165 tỷ đồng (BTP trích khấu hao tài sản cố định theo phương pháp đường thẳng), về cơ bản tài sản cố định của BTP sẽ hết khấu hao sau năm 2014.

Điều này sẽ giúp BTP tiết giảm đáng kể chi phí giá thành sản xuất. Tuy nhiên, trao đổi với lãnh đạo công ty được biết, khi nhà máy hết khấu hao, việc đàm phán tăng giá bán điện của công ty cho EVN sẽ khó khăn hơn. Do đó, khả năng công ty cải thiện mạnh biên lợi nhuận sau khi hết khấu hao là không nhiều.

Dư tiền cải thiện, áp lực lãi vay không lớn

Nợ vay của BTP hiện tại chủ yếu là khoản vay dài hạn bằng đồng Won, chiếm 70% tổng nợ. Thời hạn vay 27 năm, bắt đầu từ năm 2001 (trong đó 7 năm đầu ân hạn chưa phải trả gốc). Hiện tại mỗi năm BTP phải trả khoảng 2.5 triệu Won nợ gốc (50 tỷ đồng) và lãi suất chỉ khoảng 2.2%/năm. Do đó, áp lực lãi vay của BTP là tương đối thấp.

Trong khi đó, các khoản phải thu của công ty đang giảm dần do thu được tiền từ EVN, đẩy lượng tiền mặt tăng dần, cải thiện khả năng thanh toán.

Cổ tức tiền mặt khá hấp dẫn

Lợi nhuận và dòng tiền cải thiện giúp công ty gia tăng mức cổ tức chi trả cho cổ đông những năm gần đây. Năm 2010, công ty chi trả 3% cổ tức bằng tiền mặt. Năm 2011, mức cổ tức tăng lên 7%. Năm 2012, cổ tức kế hoạch của công ty là 8%, tuy nhiên với lợi nhuận đột biến, công ty đã quyết định chi trả 11% cổ tức bằng tiền mặt cho năm 2012, tương ứng với mức DIY (so với giá ngày 6/8) là 7.7%, khá hấp dẫn so với lãi suất tiền gửi hiện tại.

Với quy định không được chi trả cổ tức từ các khoản chênh lệch tỷ giá chưa thực hiện. Chúng tôi cho rằng, năm 2013, công ty sẽ giữ nguyên mức chi trả cổ tức 11% của năm 2012 (kế hoạch 8%).

Định giá

Trên cơ sở kết quả kinh doanh 6 tháng đầu năm, chúng tôi cho rằng cả năm BTP sẽ đạt khoảng 70 – 80 tỷ đồng lợi nhuận sau thuế (không tính đến các khoản lãi lỗ tỷ giá chưa thực hiện), tương ứng với mức EPS Forward khoảng 1,265 đồng. Với mức giá đóng cửa ngày 6/8/2013, BTP đang giao dịch ở mức PE Forward khoảng 11.2 lần khá cao so với định giá của PPC và tương đương với nhiệt điện Ninh Bình.

Nguồn: Mr Thành|VFS Research