Kết quả kinh doanh chung

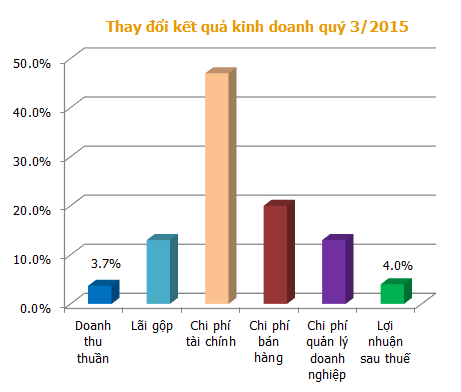

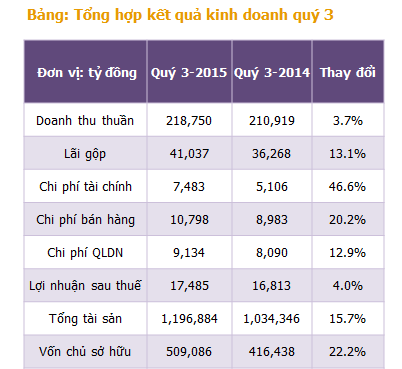

Nếu như quý 2/2015, lợi nhuận của các công ty niêm yết tăng trưởng rất ấn tượng (một phần nhờ yếu tố đột biến từ KDC) thì đến quý 3 năm nay, kết quả kinh doanh nhìn chung khá ảm đạm: Thống kê tổng doanh thu của 549 doanh nghiệp niêm yết đạt 218,800 tỷ đồng, chỉ tăng 3.7% so với cùng kỳ 2014. Lợi nhuận sau thuế đạt 17,500 tỷ đồng, tăng 4% so với cùng kỳ 2014. Mặc dù đây là kết quả kinh doanh có tăng trưởng, nhưng so với quý 2/2015, và đặc biệt là so với mặt bằng chung của nền kinh tế (GDP tăng trưởng 6.8%) thì lại là một kết quả hơi thất vọng.

Biên lợi nhuận gộp của các công ty trong quý này mở rộng thêm 2%, từ mức 17% quý 3 năm trước lên 19%. Lãi gộp đạt 41,000 tỷ đồng, tăng 13% so với cùng kỳ.

Mặc dù biên lợi nhuận gộp cải thiện, mở rộng thêm 2% so với cùng kỳ, nhưng chi phí tài chính tăng vọt 47% (tổng chi phí tài chính kỳ này đạt mức 7,500 tỷ đồng) và chi phí vận hành (SG&A) tăng gần 7% so với cùng kỳ (tổng chi phí SG&A của các công ty niêm yết quý 3 năm nay đạt 26,600 tỷ đồng), cao hơn đáng kể so với tốc độ tăng trưởng của doanh thu, làm lợi nhuận sau thuế của các công ty niêm yết kỳ này tăng trưởng khá thấp, đạt 17,500 tỷ đồng, tăng 4% so với cùng kỳ.

Ngoài yếu tố giá dầu thế giới giảm trung bình hơn 40% đã làm doanh thu và lợi nhuận của nhiều công ty dầu khí giảm đáng kể và kéo kết quả kinh doanh chung đi xuống, thì biến động lớn về tỷ giá trong kỳ đã làm chi phí tài chính tăng vọt 47%, góp phần làm giảm tốc lợi nhuận sau thuế chung của các công ty.

Quý 3 năm nay, GAS vẫn là công ty có quy mô doanh thu và lợi nhuận lớn nhất, và cũng chính GAS là nguyên nhân làm kết quả kinh doanh chung của quý này tăng chậm lại. Doanh thu và lợi nhuận của GAS quý 3 năm nay lần lượt chỉ đạt 15,700 tỷ đồng và 2,300 tỷ đồng, sụt giảm lần lượt -20% và -21% so với cùng kỳ.

Mặc dù quy mô doanh thu của VNM (công ty có quy mô doanh thu và lợi nhuận đứng thứ 2 trên sàn) chỉ bằng 2/3 so với doanh thu của GAS, nhưng hoạt động kinh doanh tiếp tục khởi sắc giúp doanh thu và lãi gộp của VNM tăng trưởng lần lượt +21% và +44% so với cùng kỳ. Doanh thu tăng cao, biên lợi nhuận mở rộng lên đến mức 41.2%, giúp lợi nhuận sau thuế của VNM tăng vọt 55% so với cùng kỳ, đạt 2,135 tỷ đồng – gần đuổi kịp lợi nhuận của GAS.

Quý 3 năm nay, OGC đã gây bất ngờ khi lợi nhuận sau thuế tăng vọt 1,400% so với cùng kỳ, đạt 1,455 tỷ đồng. Với kết quả đột biến nhờ thương vụ chuyển nhượng Blue Star này, OGC vươn lên đứng vị trí thứ 3 về quy mô lợi nhuận, chỉ sau GAS và VNM.

Như vậy, quý 3 năm nay, VNM và OGC chính là “cứu cánh” cho kết quả kinh doanh chung trong bối cảnh 2 ông lớn ngành dầu khí là GAS và PVD đang suy giảm nhanh.

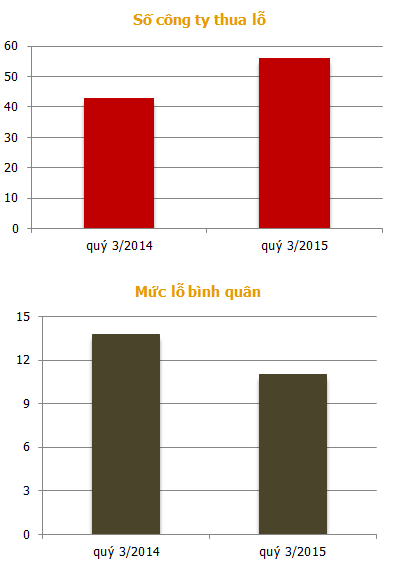

Số lượng công ty thua lỗ tăng nhẹ

Quý 3 năm nay, trong tổng số 549 công ty niêm yết được thống kê, có 496 công ty kinh doanh có lãi, chiếm 90%. Số lượng công ty thua lỗ dù chỉ có 53 công ty, nhưng đây lại là một dấu hiệu mới không mấy tích cực khi mà cùng kỳ quý 3/2014, chỉ có có 43 công ty thua lỗ.

Mức thua lỗ trung bình giảm xuống

Mặc dù số công ty thua lỗ có tăng, nhưng mức thua lỗ bình quân trong quý 3 năm nay lại giảm 25% so với cùng kỳ quý 3/2014, chỉ còn lỗ bình quân 11 tỷ đồng/công ty

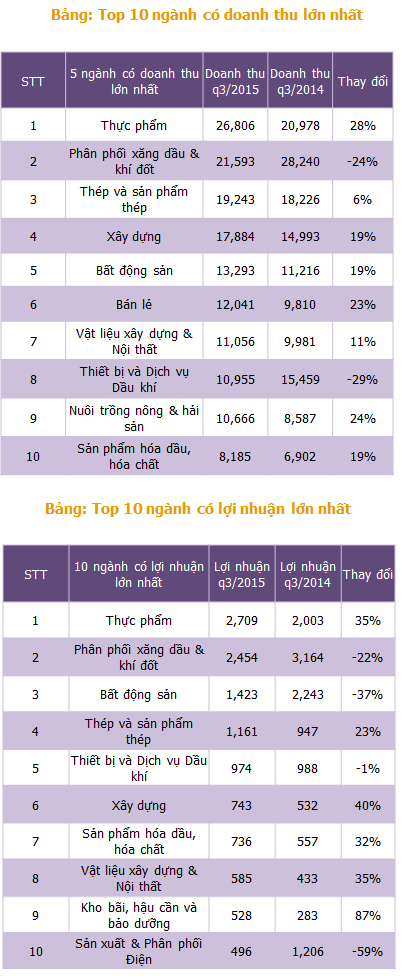

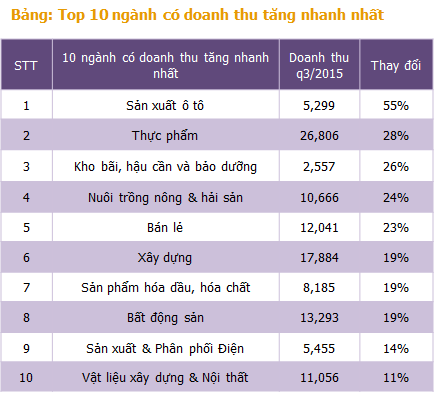

Thống kê về doanh thu theo ngành, quý 3 năm nay ngành ô tô vẫn tiếp tục dẫn đầu về tốc độ tăng trưởng doanh thu với tốc độ tăng trưởng trung bình lên đến 55% so với cùng kỳ. SVC, TMT và HHS vẫn là 3 công ty dẫn đầu ngành.

Doanh thu của ngành thực phẩm trong quý này tăng mạnh 28% so với cùng kỳ. Hai công ty đầu ngành là VNM và MSN vẫn là 2 cái tên có ảnh ưởng chi phối đến kết quả chung của ngành.

Đứng thứ 3 về tốc độ tăng trưởng doanh thu trong quý 3 năm nay là ngành kho bãi và hậu cần. Hoạt động xuất khẩu vẫn là động lực cho tăng trưởng kinh tế và các công ty kho bãi, cảng biển lớn như GMD, VSC, PHP… thêm 1 quý có doanh thu tăng trưởng cao hơn đáng kể so với mặt bằng chung của nền kinh tế.

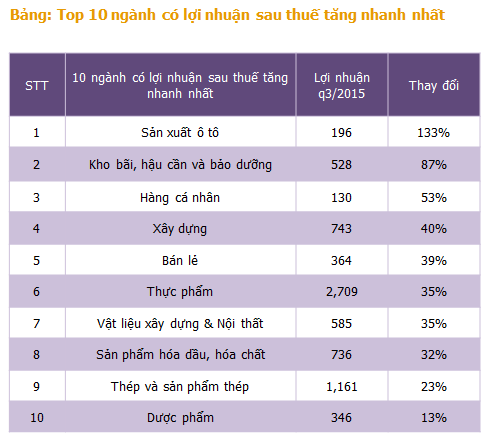

Thống kê về lợi nhuận sau thuế của các ngành, sản xuất ô tô đứng đầu với tốc độ tăng trưởng lợi nhuận lên đến 133% so với cùng kỳ. Cả 4 công ty hàng đầu trong ngành là SVC, TMT, HHS và HTL đều tăng trưởng rất cao, từ 100% (HHS) đến hơn 200% (SVC).

Lĩnh vực cảng biển, kho bãi đứng thứ 2 trong quý này về tốc độ tăng trưởng lợi nhuận sau thuế với con số 87%. Bốn công ty đầu ngành là GMD, PHP, VSC, DVP đều tăng trưởng rất cao từ 44% (DVP) cho đến 115% (GMD).

Ngành hàng cá nhân xếp thứ 3 về tốc độ tăng trưởng lợi nhuận với con số 53%. Trong khi giá dầu giảm làm nhiều công ty nhóm dầu khí suy giảm mạnh (GAS, PVD…), thì một số các công ty trong ngành hàng cá nhân như LIX, NET lại hưởng lợi đáng kể nhờ chi phí đầu vào giảm và tăng trưởng rất tốt trong quý này.

Quý 3 năm nay, ngành xây dựng đã vươn lên nhanh chóng để xếp vị trí thứ 4 với tốc độ tăng trưởng trung bình đạt 40%. Hai đại gia tư nhân hàng đầu trong ngành xây dựng là CTD và HBC quý 3 năm nay tăng trưởng với tốc độ rất cao: lần lượt đạt 124% và 300%

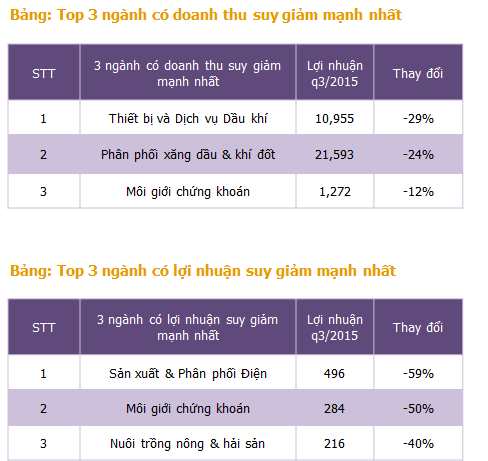

Lĩnh vực dầu khí trong quý 3 năm nay tiếp tục đội sổ về tốc độ suy giảm doanh thu, giá dầu thế giới đang thấp hơn 40%-50% so với cùng kỳ, làm những cái tên một thời huy hoàng (về tăng trưởng doanh thu) như GAS, PVD, PGS… nay xoay chuyển hoàn toàn thành những công ty suy giảm nhanh nhất về doanh thu.

Nếu giá dầu thế giới làm lĩnh vực dầu khí suy giảm mạnh nhất về doanh thu, thì biến động đáng kể về tỷ giá trong thời gian qua lại là nhân tố làm ngành sản xuất và phân phối điện bất ngờ đứng vị trí số 1 về suy giảm lợi nhuận. PPC và NT2 có khoản lỗ chênh lệch tỷ giá thuộc dạng “khủng” lần lượt là 214 tỷ đồng và 108 tỷ đồng, đây chính là nguyên nhân làm cả ngành điện suy giảm mạnh về lợi nhuận trong quý 3 năm nay.

VFS Research